Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

Как хранить деньги в валюте

Классический вариант – разделить накопления на доллары, евро и рубли. Когда одна из валют будет терять в цене, другие две отыграют падение. Если начнётся спад доллара, вырастет рубль, а при спаде рубля усилятся доллар и евро. Сразу все три валюты не упадут.

Каких-то чётких пропорций, как правильно хранить деньги нет. Можно разделить сбережения между тремя валютами поровну. Другой вариант: отдать предпочтение доллару и евро – по 40%, а в рублях оставить 20%.

Доллар и евро – основные резервные валюты и в них идёт торговый оборот между Россией и зарубежными странами. Это отражается на цене импортных товаров. Поэтому, когда вы держите деньги в них, то при обвале рубля не переплатите, если собираетесь купить, например, иностранное авто.

Ещё доллар обычно растёт по отношению к другим валютам, когда положение на рынках ухудшается из-за кризиса. Поэтому иногда можно держать накопления в них или направить туда большую часть (70–80%), а остальное оставить в рублях.

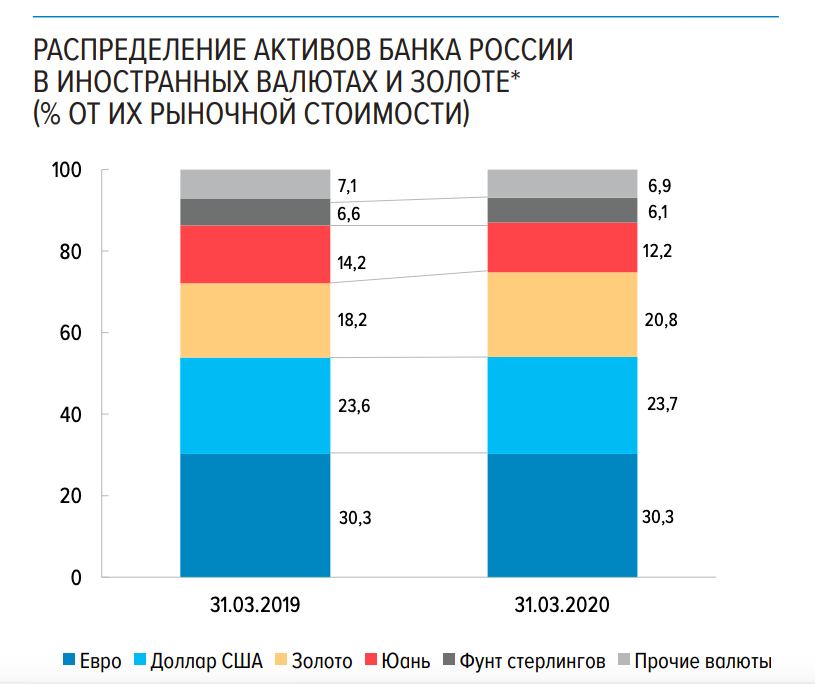

В валютную корзину добавляют не только три позиции. Так, Центробанк РФ хранит свои резервы в долларах, евро, фунтах стерлингов и юанях. На первые две приходится больше 50% капитала.

Сколько можно заработать на облигациях?

Доходность облигация выше, чем средний процент по банковскому вкладу. Выпуск бондов выгоден и эмитенту. Ведь, выплачиваемое в этом случае вознаграждение меньше, чем при кредите, полученном от финансовой организации.

Надежнее всего выглядят федеральные облигации России. Гарантированная государством доходность составляет от 5 % до 8 %. В последнее время она снижается из-за понижения ЦБ ключевой ставки.

Купон по ним либо зависит от конкретного значения, либо фиксированный. Такой способ заработка нельзя назвать самым доходным. Однако, это наименее рискованные инвестиции.

«Хорошо можно заработать на корпоративных бондах. Правда, если их выпускают серьезные структуры. Вроде Сбербанка или Роснефти»

Доходность облигаций зависит в первую очередь от рискованности сделки. Если на рынок выводятся ценные бумаги малоизвестного и ненадежного эмитента, то для привлечения инвесторов ими предлагается больший процент. От 15 % и выше. Даже купонные выплаты могут в этом случае выплачиваться чаще, чем обычно. Раз в 3 месяца, к примеру, а не 1 раз в полугодие.

На биржах оборачиваются и облигации с более высоким уровнем доходности. И 50 %, и 100 %. Даже 200 %. Но все это «мусорные» бонды, получившие такое название из-за огромного риска невыплаты.

Неопытному инвестору крайне трудно заработать на таких облигациях, с огромной «премией за риск». Сделки с ними чаще всего совершают инвестиционные фонды, особым образом формируя инвестиционный портфель. К надежным ценным бумагам добавляются такие вот «мусорные». А затем они и предлагаются неопытным инвесторам, соблазненным более высокой доходностью.

Кстати, именно такие спекуляции на фондовом рынке и стали одной из причин кризиса 2008-го года, когда Fannie Mae, Freddie Mac и банк Lehman Brothers отказались выполнять свои обязательства.

Как купить облигации на бирже

Предположим, что Вы выбрали брокера, заключили с ним договор, открыли торговый счет и пополнили его. Теперь приступаем непосредственно к покупке.

Поскольку одним из лидеров по числу зарегистрированных клиентов является Сбербанк, объясню на его примере порядок совершения сделки:

Открываем приложение, вводим логин и пароль.

Открываем вкладку «Рынок», затем – «Облигации».

Находим в поиске нужную позицию (например, вводим в строке «ОФЗ»).

Открываем карточку облигации, проверяем все необходимые параметры – дату погашения, доходность и пр.

Нажимаем кнопку «Купить».

Вводим подтверждающий пароль, который придет в смс. У некоторых подтверждением служит отпечаток пальца на смартфоне.

Указываем количество лотов (т.е

число облигаций, которое планируем приобрести), цену (оставить галочку напротив «по рынку» или указать свою стоимость)

Важно: если Вы указываете свою цену, обратите внимание, что нужно писать не сумму в рублях, а процент от номинала, по которому Вы готовы купить бумагу. После этого заявка попадет в биржевой стакан (там формируется спрос и предложение на рынке) и будет автоматически исполнена, когда в нем появится соответствующее предложение о продаже.

Еще раз нажать кнопку «Купить».

Проверить параметры сделки и нажать «Подтвердить».

После совершения сделки облигации будут зачислены на брокерский счет на следующий день.

Пара слов о выставлении лимитированной заявки (т.е. не по рынку). Если в течение торговой сессии не найдется продавца с подходящим предложением, заявка будет аннулирована, и ее придется подавать заново на следующий день.

Если не убирать галочку «по рынку», то сделка будет совершена мгновенно по минимальной цене, находящейся в биржевом стакане.

Как видите, ничего сложного в процедуре покупки облигаций на фондовой бирже нет. Если освоить анализ и отбор ценных бумаг, то можно получать доходность, превышающую ту, что установлена по банковским депозитам.

Не забудьте подписаться на обновления блога: так вы не пропустите новые актуальные и полезные статьи об инвестировании и финансах.

Всем профита!

По вложениям

Для инвестора, стоящего на пороге выбора инструментов, формирующего свой портфель, актуально звучит вопрос, сколько же нужно инвестировать, чтобы пассивный доход хотя бы через пару тройку лет был 100000 рублей в месяц. Пойдём от обратного: 100 тыс. рублей – это 10% от 1 млн. рублей, то есть в среднем, именно такая сумма должна быть вложена в разные инструменты, чтобы прибыль по ним в месяц доходила к показателю 10%, а в год это 120%.

Крайне важно напомнить о диверсификации портфеля: используйте депозиты, онлайн-вклады, акции, евробонды, вложения в реальный бизнес или недвижимость, чтобы не только построить портфель, учитывая заявленный доход, но и снизить риски.

Популярные инструменты для вложений в 2021 году с небольшим стартом

| Инструмент | Заявленная доходность, % | Минимальный старт, руб |

|---|---|---|

| Вклад в банке | 5 | 1000 |

| МФО, P2P-кредитование | 15 | 1000 |

Предлагаю изучить, что именно сегодня можно найти на рынке, если у вас в кошельке свободных средств от 30 тыс. до 1 миллиона.

От 30 000 рублей

Читая инвестиционный или финансовый форум, где рекомендации дают аналитики, можно встретить такие популярные варианты для вложения денег:

- банковский вклад;

- покупка акций и дальнейший трейдинг;

- ПИФы;

- ETF-фонды.

Да и онлайн-проект с лояльными стартами подойдут как нельзя лучше.

От 50 000 рублей

К вышеописанному портфелю посоветовала бы добавить еврооблигации, при чем и российских, и иностранных компаний. Да и вложения в бизнес позволяют получить доход. В среднем, можно найти варианты долевого участия в открытии цветочного магазина или салона красоты от 10 тысяч рублей. Не исключайте вложения в свое развитие, чтобы накопленные знания затем реализовать в получении денег – курсы иностранного языка, маникюра, мыловарения.

От 100 000 рублей

С такой суммой появляется еще больше возможностей, и помимо вариантов, о которых говорила выше, порекомендую купить иностранную валюту, дождавшись ее падения. Судя по мировой политике и неустойчивости рубля, он будет только падать. Купив доллары или евро, положите на вклад в банк или часть в онлайн-проекты. Это станет отличной возможностью защитить себя от инфляции.

От 500 000 рублей

Подобные суммы нужно разбивать на несколько вариантов и делать акцент на стартапы или реальный бизнес. Да и если вы давно хотели заняться чем-то своим, самое время начинать с подобных инвестиций, делая особый акцент на работу в сегменте Интернет – онлайн-магазины, доставка, разработка платных тестов, программ развития или обучения, что весьма затребовано в актуальных условиях инфобизнеса. В дальнейшем можно претендовать на получение бюджетных инвестиций, своего рода помощи от государства.

От 1 000 000 рублей

Казалось бы, огромная сумма, но ее на полноценное вложение в недвижимость не хватит, разве что где-то в глубинке. А вот поработать с ценными бумагами, еврооблигациями, драгоценными металлами, депозитами, онлайн-проектами и стартапами – отличное решение

Я бы порекомендовала собрать 5-7 инструментов, и в их выборе обращать внимание не только на прибыль, но сроки и условия выплаты прибыли

В этой статье представила для вас популярные способы, куда вложить деньги в 2021 году таким образом, чтобы не потерять, и в формировании списка предложений ссылалась на собственный опыт и советы экспертов. Из популярных вариантов вложения в бизнес – компании со специализацией разработки программного обеспечения, софтов, виртуальной реальности, искусственный интеллект и блокчейн. А вот от депозитов в рублях с учетом инфляции – доходности я бы воздержалась.

Резюмируя все, что сказано в статье, напомню о важности взвешивания рисков и прибыли, подбора инструментов, которые платят регулярно, ведь, согласитесь, удобно, когда прибыль приходит каждый месяц, а то и чаще. Всем правильных вложений и хорошего дохода

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

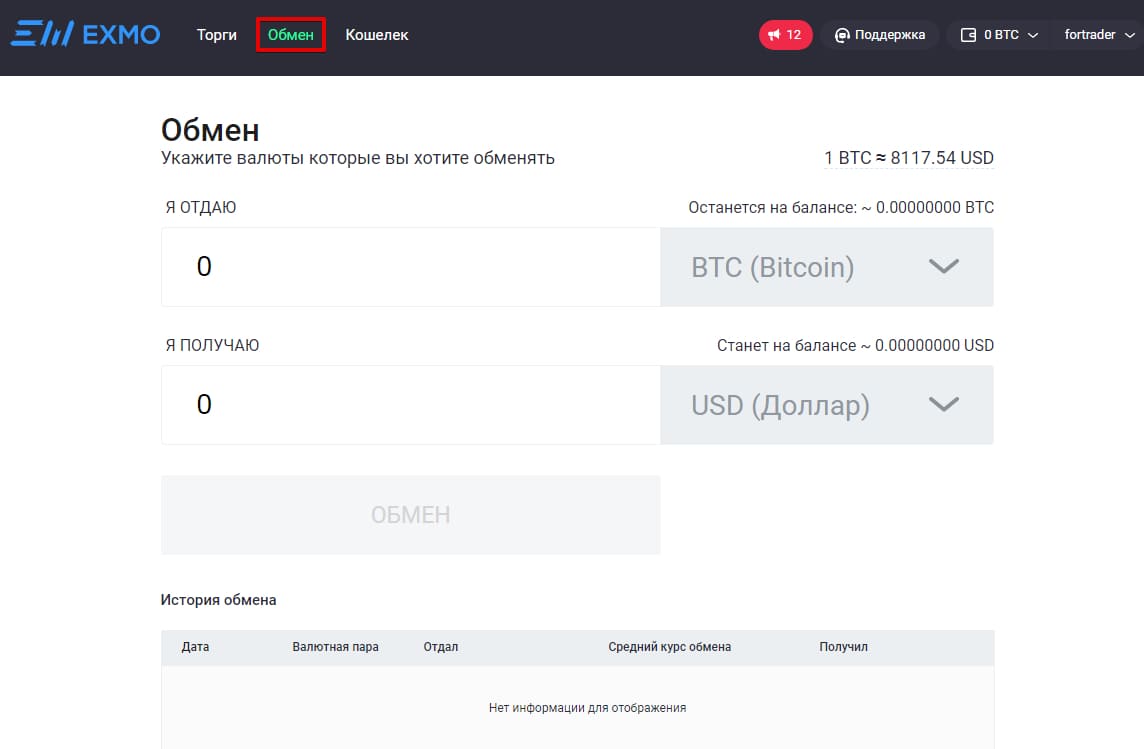

Как работать с EXMO

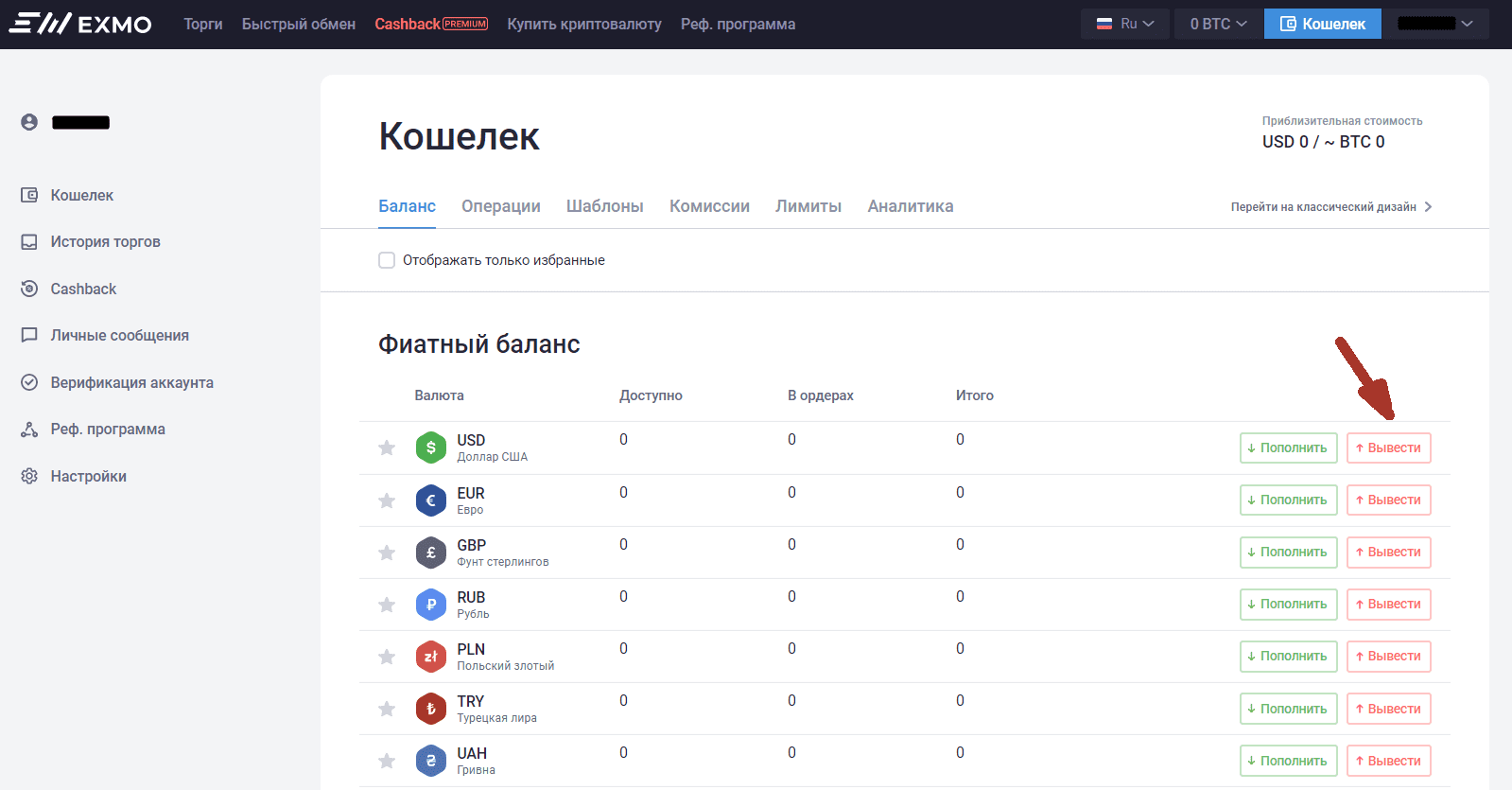

Депозит пополнить можно евро, долларами, гривнами, рублями. За сутки оборот биржи составляет до 200 млн USD. Для работы с биржей нужно сначала зарегистрироваться и пройти авторизацию, а затем верификацию. Последнее дает возможность пополнять счет с карты любого банка РФ.

Дальше пополнить счет. При пополнении электронными платежными системами зачисление средств происходит моментально. Прохождение верификация для таких транзакций не требуется.

Последний шаг – обменять на крипту.

Доступен вывод средств на криптовалютный кошелек, заплатив комиссию. Минимально вывести можно 0,01 BTC, что в переводе на рубли составляет примерно 10 000.

Взимается комиссия, если выводите в рублях:

- За вывод – 4,4%, за пополнение кошелька – 2,95%, за пополнение счета в EXMO – 1,45%.

- За вывод – 4,95%, за пополнение кошелька – не предусмотрено, за пополнение EXMO – 4,95%.

- Юмоней. За вывод – 5%. Пополнение EXMO – 4,5% + 0,5%.

- За вывод – 8,25%.

Открыть ИИС

Индивидуальный инвестиционный счёт (ИИС) – это разновидность брокерского счёта, но он задумывался властями, чтобы простые граждане (такие как мы с вами) начали покупать акции и облигации. Для этого государство придумало льготы, для тех, кто откроет ИИС. Правила такие: если вы положили на счёт до 400 тыс. руб. и не выводите средства в течение 3-х лет, то вам возвращают налоговый вычет в размере 13% от суммы на счёте. Вычет можно получить уже в первый год, подав декларацию в налоговую службу.

Такой счёт тоже можно открыть через брокера. Существует ограничение по количеству ИИС – один счёт на одного человека. На ИИС можно положить до 1 млн руб., но вычет вы получить только с 400 тыс. руб. Правда, через год можно доложить ещё 400 тыс. и получить ещё один вычет. Однако вторую сумму так же необходимо продержать на счёте 3 года с момента зачисления и т.д. Если в течение трёх лет вы всё-таки вывели средства, вычет придётся вернуть государству.

«Помимо купонного дохода по ОФЗ, который не облагается НДФЛ, инвестор может получить налоговый вычет в размере 13% от внесённой на ИИС суммы. Таким образом только за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых. Конечно, через год доходность уменьшится, ведь получать налоговый вычет каждый год на ранее внесённую сумму не получится. И всё же доходность вложения в ОФЗ через ИИС превышает лучшие банковские предложения по депозитам», – поясняет начальник управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

На ИИС можно положить не только гособлигации, но и корпоративные бумаги. Однако по ним, с одной стороны, можно получить налоговый вычет, с другой, придётся заплатить НДФЛ на купонный доход.

Топ-10 самых надежных

Я собрал самые ликвидные облигации с максимальным объемом сделок за неделю к 18.10.19.

| Выпуск | Дата погашения | Доходность к погашению, % год. | Объем торг. за неделю, млн RUB | В обращении, млн RUB |

| РЖД-001P-05R | 01.02.2033 | 7,28 | 1 722,54 | 20000 |

| МТС-001P-10 | 25.06.2025 | 7,22 | 1 539,29 | 15000 |

| Роснефть-9-боб | 28.11.2024 | 7,29 | 1 203,11 | 20000 |

| ГПБ-001Р-11Р | 01.07.2024 | 7,31 | 1 026,43 | 10000 |

| ГазпромКапитал-БО-001Р-02 | 11.07.2024 | 7,18 | 744,79 | 15000 |

| Газпром капитал-4-боб | 15.02.2028 | 7,23 | 650,37 | 10000 |

| Почта России-001Р-02-боб | 11.05.2027 | 6,45 | 512,39 | 5000 |

| БКЕ-001Р-02-боб | 23.04.2022 | 7,35 | 506,62 | 15000 |

| ИКС 5 Финанс-001P-06-боб | 07.09.2034 | 7,23 | 504,02 | 10000 |

| РЖД-001P-07R | 26.05.2033 | 7,11 | 494,14 | 10000 |

Alpari Invest

Приложение Alpari Invest дает возможности для финансирования торгующих на рынке экспертов. Клиенты брокера через него могут отслеживать инвестиции независимо от того, де они находятся.

Приложение позволяет инвестировать средства всего за одно нажатие.

Каждое из описанных приложений имеет как преимущества, так и недостатки

Поэтому ориентироваться в первую очередь нужно на то, что важно для вас

Новичкам в мире инвестиций важно подобрать приложение, которое поможет получить знания, необходимые для начала работы. К таковым относится Тинькофф, ВТБ, Альфа-Капитал, МТС, Альпари

Трейдеры, которые хотят инвестировать небольшие суммы, могут обратить внимание на Альфа Директ, ВТБ, Мой Брокер, FinamTrade. А инвесторам, у которых уже есть знания о рынке, подойдет ВТБ, Тинькофф, Сбербанк, Мой Брокер, Альфа Директ

При этом многие из представленных приложений подходят и начинающим, и уже опытным инвесторам

А инвесторам, у которых уже есть знания о рынке, подойдет ВТБ, Тинькофф, Сбербанк, Мой Брокер, Альфа Директ. При этом многие из представленных приложений подходят и начинающим, и уже опытным инвесторам.

https://ocomp.info/kupit-aktsii-s-telefona.html

Как выбирать облигации? На, что обращать внимание?

Существует несколько способов заработка на облигациях. Но, работая только с этими ценными бумагами, достаточно трудно быстро нарастить капитал. Инвестиционные риски растут непропорционально росту доходности. Эмитент, выводящий на биржу бонды с купоном 8 % — гораздо надежнее, чем тот, что предлагает ценные бумаги под 12 %.

На Мосбирже частным инвесторам доступны 4 типа долговых бумаг:

- ОФЗ (облигации федерального займа) ;

- муниципальные «долговые обязательства», подразделяющиеся на муниципальные (район, город) и субфедеральные (субъекты федерации);

- корпоративные, выпускаемые на рынок отечественными компаниями;

- евробонды – ценные бумаги российских эмитентов, но не рублевые, а в иной валюте.

Если инвестор намеревается сохранить свой капитал, компенсировав инфляцию, рекомендую выбрать самую надежную облигацию – ОФЗ.

Если же такие инвестиции должны стать основным источником пассивного дохода (без продажи/покупки и желания заработать на курсовой разнице активов), рекомендую собрать инвестиционный портфель из 6 выпусков государственных долговых обязательств. Но подбирать следует с купоном, выплачиваемым каждые полгода. Тогда можно будет получать процент каждый месяц.

Однако, все перечисленные выше ценные бумаги недоступны без регистрации брокерской компании и открытии торгового счета. Министерство финансов в 2017-м году запустило облигации для физических лиц, так называемые «народные» — ОФЗ-н. Процент доходности по ним выше, чем ставки банковских вкладов.

Таким образом, неквалифицированным инвесторам и обычным гражданам предлагаются инвестиционные инструменты, доступные даже без открытия брокерского счета. Просто, удобно и быстро.

Более того, по последнему выпуску ОФЗ-н (16.07.2020) полагается дополнительная премия. Это позволяет компенсировать необходимость уплаты НДФЛ на купонный доход (13 %).

Минфин намерен таким образом устранить различие в налогообложении ОФЗ-н и обычных ОФЗ. Напоминаю, что при размещении их на индивидуальном инвестиционном счете (ИИС), полагается налоговый вычет.

Чиновники заявляют о намерении упростить покупку физическими лицами «народных облигаций» через удаленные каналы, а не только через офисы банков. Возможно, что вскоре появится маркетплейс от Банка России, что позволит привлечь к инвестированию более молодую аудиторию, активно пользующуюся цифровыми сервисами.

Что такое облигации?

Многие эксперты считают этот вид ценных бумаг оптимальной альтернативой банковским депозитам. В долговых обязательствах государства или компаний работает принцип, подобный вкладам в банке.

Покупается определенное количество облигаций, на тысячу, по номиналу, к примеру. В строго определенный срок эмитент обязуется вернуть эту «тысячу», а также регулярно предоставлять денежное вознаграждение текущему держателю долгового обязательства (купон, накопленные проценты).

Это своеобразный договор займа, по условиям которого:

- Заемщик, а фактически эмитент, берет деньги «в долг» у разных организаций (физических лиц), гарантируя их возврат в определенный срок и с процентами.

- Кредитор инвестирует средства в привлекательные активы, рассчитывая получить доход и от роста котировок, и от обещанного эмитентом процента по облигациям.

- Эмитентом может выступать далеко не каждая организация.

Облигации обращаются на бирже. Они продаются и покупаются. Инвестиции в бонды предоставляют их владельцу гораздо большую свободу для маневра, чем банковский вклад. Ведь, при его досрочном закрытии, финансовая организация не выплачивает вкладчику накопленных процентов.

Бонды можно продать в любой момент. К примеру, появилась перспектива заработать на акциях или на Forex-рынке. Для этого срочно нужны деньги. Можно быстро продать акции, не потеряв проценты. К тому же, все сделки можно провести, используя один брокерский счет.

Более того, облигации могут использоваться в качестве залога при маржинальной торговле. Благодаря этому брокер предоставляет кредитное плечо для краткосрочных сделок по акциям.

Выпускаемые эмитентом бонды не имеют физической формы, они «существуют» только в электронном виде. После их покупки, инвестор вносится в депозитарий (реестр держателей ценных бумаг).

Обращение облигаций на рынке сопровождается использованием ряда терминов, которые необходимо знать:

- Номинал (номинальная стоимость облигаций) — первоначальная цена бонда при выводе его на биржу. Указана на ценной бумаге. Эмитентом гарантируется выкуп всех облигаций по номиналу в определенный срок (дата погашения).

- Рыночная стоимость — это чистая цена облигации на бирже, отражаемая в процентах к номинальной. К примеру, 105 % означает превышение на 5 %. А 95 % — свидетельствует о наличии дисконта в 5 %.

- НКД — накопленный купонный доход облигации (купон) по процентам с даты выплаты последнего вознаграждения. В тот момент, когда производится выплата, этот показатель обнуляется.

Облигации постоянно находятся в обращении на фондовом рынке. Как и у любой ценной бумаги, их котировка меняется. Это зависит от геополитических и экономических факторов, политики Центробанка.

Даже на фоне доминирующего на рынке негатива, государственные бонды остаются вполне ликвидными. Их можно продать по рыночной стоимости, получив купон за срок, который прошел с выплаты последнего вознаграждения.

К сожалению, если облигации продаются с дисконтом, превышающим процентную доходность, можно потерять часть денег. Это бывает, но редко.

Что важнее: сбережения или доходность инвестиций?

Для того, чтобы ответить на вопрос, сравним два варианта. В первом варианте ежегодно инвестируем 100 000 рублей с доходностью 8%. Во втором варианте инвестируем в два раза меньше — 50 000 рублей, но доходность в два раза больше 16%. Как вы думаете, какой вариант более выгодный? Картинка ниже показывает, как менялась величина капитала в течении 25 лет (шкала логарифмическая).

Сначала капитал в первом варианте был больше. Но на 15 году сумма во втором варианте сравнялась и опередила первый. Через 25 лет капитал во втором варианте стал в 1,8 раза больше, чем в первом.

Почему сумма капитала в первом варианте в итоге оказалась меньше, несмотря на то, что мы откладывали в два раза больше денег? Дело в начисленных процентах. График ниже показывает, на какую сумму увеличивался капитал за каждый год во втором примере. Синий цвет — это взнос 50 000 рублей, оранжевый — сумма начисленных за год процентов.

В первые несколько лет капитал рос в основном за счет пополнений, а сумма начисленных процентов была совсем небольшой. Поэтому сначала сумма в первом варианте была больше.

Но со временем, по мере роста капитала, сумма начисленных процентов тоже росла и уже на 5 году превысила сумму годового взноса. А в 25 году сумма начисленных процентов стала в 50 раз больше, чем взнос! Поэтому в конечном итоге вперед вышел второй вариант, где сумма начисленных процентов была больше за счет высокой доходности.

Таким образом, на первом этапе на рост вашего благосостояния в первую очередь влияет сумма, которую вы сберегаете для инвестиций. Но с годами по мере роста капитала определяющую роль начинают играть проценты, которые зависят от доходности вложений.

То есть в первые несколько лет стоит гораздо больше внимания уделять тому, как увеличить сумму сбережений для инвестиций, а со временем тому, как получить большую отдачу на вложенный капитал.

Как зарабатывать на облигациях

Бонды позволяют зарабатывать и за счет купонного дохода, и при покупке (продаже) на изменении рыночной цены.

Основные факторы, влияющие на цену облигаций:

- Величина купонного дохода.

- Длительность периода до погашения.

- Уровень рыночных процентных ставок. В России он зависит от ключевой ставки ЦБ. При ее снижении ранее выпущенные облигации растут в цене, а новые выпускаются по более низким ставкам, и наоборот.

- Конъюнктура и ситуация на финансовом рынке. Например, при кризисных ситуациях в других сегментах инвесторы предпочитают покупку бондов.

- Финансовое состояние эмитента и его способность выполнить обязательства.

У облигаций есть доходность к погашению. Это внутренняя норма доходности (IRR). Простыми словами: сколько заработает инвестор от покупки к моменту погашения (в процентах годовых). Показатель учитывает доходность и по купону, и от изменения цены.

Чем ниже рыночная стоимость облигаций, тем выше доходность к погашению, и наоборот.

Сколько можно заработать

Доходность зависит от качества эмитента и срока погашения. Наиболее надежными считаются госбумаги. Так, размещенный Минфином выпуск облигаций федерального займа для населения (ОФЗ-Н) от 02.09.18 со сроком погашения до 3 лет имеет купонную доходность от 6,5 до 7,35 % годовых.

Доходность рублевых облигаций голубых фишек со сроком погашения 3–5 лет – 7,7–9,25 % годовых. На покупке бондов компаний второго эшелона можно заработать 9–11 % годовых. Наилучшие показатели по уровню доходности демонстрируют корпоративные бонды третьего эшелона – от 15 % годовых и выше.

Выгодно ли покупать

Облигации – это надежный консервативный инструмент пассивных инвестиций с определенной и понятной доходностью. Основная цель при их покупке – диверсификация и стабильные накопления.

Можно ли покупать на ИИС

Можно. Доступна покупка на ИИС облигаций российских эмитентов на Московской бирже, евробондов – на Московской и Санкт-Петербуржской биржах.

Где посмотреть список доступных для покупки

Прежде всего в торговом терминале брокера. В России есть два старинных сайта, посвященных облигациям, – Rusbonds и Cbonds. Множество нюансов о покупке бондох, их дозодности я узнал именно там.

Есть менее раскрученные ресурсы – smart lab, finanz, tradingview и др.

Сколько стоит 1 еврооблигация

Евробонды – это международный тип облигаций, выпускаемый эмитентами различных стран и доступный инвесторам в разных странах. Их предлагают многие крупные отечественные компании. Но покупка не из дешевых: минимальная цена евробонда на Московской бирже – 1000 USD.

Заключение

Облигации – великий инструмент. Он стабилизирует финансовую систему. Настали смутные времена – купили облигации. Есть облигации – есть заначка и финансовая подушка. А в России объем этого рынка всего 300 млрд долларов – 0,5 % от мирового. А доля нашей экономики в мировой – 1,8 %. То есть рынок должен быть больше триллиона.

Облигации – это не только стабильный базовый актив с постоянной доходностью и инструмент диверсификации инвестиционного портфеля. Это инструмент создания публичной кредитной истории для эмитентов, он способствует расширению круга инвесторов.

А это нужно не только для снижения стоимости и возможности увеличения объемов заимствований. Это путь к IPO – первичному выпуску акций, совершенно иному уровню диверсификации источников финансирования и возможностей для развития. Это как вторая нога.

Поэтому выход один – покупка облигаций.