Важно

Бесплатный перевод возможен только с дебетовых карт. При переводе с кредитки берётся повышенная комиссия, даже если захотите перевести 100 ₽.

Если у вас несколько карт разных банков и вы хотите получить перевод на конкретную карту, то сообщите отправителю название этого банка, а также выберите эту карту в качестве основной для получения денег в настройках. Если не получается найти эту опцию, то свяжитесь со службой поддержки своего банка.

Отменить перевод нельзя. Даже если ошиблись номером. При отправке крупных сумм пробуйте отправить сначала небольшую, например 10 ₽, а потом — оставшуюся часть.

До 30 июня 2022 года банки не будут платить ЦБ комиссию за перевод денег в другие банки. Поэтому у некоторых эта услуга предоставляется бесплатно и для самих клиентов (речь идёт о сумме свыше 100 тысяч ₽). Но тарифы могут измениться в любой момент, поэтому уточняйте размер комиссии каждый раз перед отправкой денег.

Что делать, если во время проведения операции произошел сбой и как поступить, если перевод был перехвачен мошенниками

Если с переводом возникли какие-либо проблемы, нужно сразу же обращаться в свой банк. Удобнее всего позвонить на горячую линию или написать в чат онлайн-поддержки, который есть практически во всех мобильных приложениях.

Системы банковских переводов надежно защищены от мошенников, но злоумышленники не стоят на месте и постоянно ищут способы получения ваших личных данных, включая психологические манипуляции. Как мы уже говорили, отменить операцию нельзя, так как она совершается в течение нескольких секунд. Поэтому не забывайте о правилах безопасности при осуществлении транзакций и помните, что по любому интересующему вас вопросу вы можете обратиться в банк и получить профессиональную консультацию.

Сколько стоит мобильный банк

Сразу отметим, что смс-банк и мобильный банк – это одна услуга (мобильный банк – это старое название услуги). С помощью опции можно управлять счетом через смс-сообщения и моментально получить информацию о приходных и расходных операциях.

Не стоит путать смс-банк и бесплатные смс-уведомления. Во втором случае вы получаете возможность узнавать, когда и сколько вам перевели на карту. Если нужно контролировать счета полностью и делать переводы через 900, то нужно активировать смс-банк.

Стоимость смс-банка или мобильного банка составляет от 30 до 60 рублей в месяц. Первые два месяца услуга предоставляется бесплатно. Для владельцев премиальных и золотых карт абонентская плата за пакет отсутствует.

Рекомендации по безопасности

Чтобы обеспечить необходимый уровень безопасности денег, хранящихся на вашем счете, при совершении транзакции при помощи мобильного телефона рекомендуется соблюдать следующие рекомендации:

- Ни в коем случае не оставляйте свой смартфон без присмотра и не отдавайте его посторонним.

- Если вы потеряете свой смартфон, то необходимо максимально быстро выполнить блокировку Sim-карты. Также рекомендуется обратиться в контактный центр рассматриваемой кредитной организации и временно заблокировать мобильный сервис.

- Установите на свой смартфон приложение для борьбы с вирусами. Это приложение следует своевременно обновлять.

- Ни в коем случае не следует подключать свои карты к чужим смартфонам.

- Завершение работы с кабинетом мобильной версии онлайн-сервиса следует осуществлять при помощи кнопки «Выход».

- Не устанавливайте на свой смартфон приложения сомнительного происхождения.

- Если у вас возникли подозрения в том, что посторонние совершают операции с вашей картой, то рекомендуется максимально быстро выполнить ее блокировку.

- Ни в коем случае не переходите по ссылкам, которые приходят на ваш смартфон в сообщениях, если даже они не кажутся вам подозрительными.

Соблюдение этих элементарных правил позволит в разы увеличить уровень безопасности, а, следовательно, свести к минимуму вероятность того, что преступники украдут ваши деньги.

Способы и условия выполнения переводов по номеру телефона

Рассмотрим возможные способы проведения транзакций по номеру телефона и индивидуальные условия выполнения операций.

В личном кабинете на официальном сайте банка

Чтобы перевести деньги через личный кабинет, нужно:

Возможно, вам придет подтверждающее СМС с кодом, который потребуется ввести в специальном поле.

Уточняйте лимиты, максимальную сумму и количество переводов, а также возможность перечисления денег с кредитных карт и условия транзакции в вашем банке.

Через банкомат или терминал

Практически во всех терминалах самообслуживания и банкоматах существует сервис перевода денежных средств только по номеру телефона. Следуйте нашей пошаговой инструкции, чтобы быстро и безопасно осуществить транзакцию через банкомат:

Убедитесь, что устройство исправно и вставьте карту → введите ПИН-код, соблюдая правила безопасности → «Платежи и переводы» → «Переводы» → «По номеру» → вводим номер получателя → сумма → внимательно проверяем данные → подтверждаем операцию.

Чек будет сохранен в истории операций по вашей карте.

Перевод по номеру телефона через мобильное приложение

Мобильные приложения банков также предоставляют возможность переводить денежные средства по номеру телефона. Чтобы осуществить операцию, следуйте стандартному алгоритму:

- Войдите в мобильное приложение.

- В открывшемся интерфейсе выберите пункт «Платежи».

- Введите данные получателя вручную или выберите его из выпадающего списка ваших телефонных контактов.

- Если в приложении активировано несколько счетов или карт, выберите ту, с которой будет осуществляться транзакция.

- Убедитесь, что данные введены правильно.

- Нажмите кнопку «Перевести».

После удачного выполнения перевода клиент сможет сохранить данную операцию в качестве шаблона, чтобы в дальнейшем не тратить время, заполняя форму. Это может пригодиться, если вы часто переводите деньги на один и тот же счет.

Перечисляем деньги через SMS

Несмотря на множество современных приложений, позволяющих отправлять деньги по номеру телефона, одним из самых удобных способов перевода средств остаются обычные SMS-сообщения.

ВНИМАНИЕ! Для осуществления операции не нужен современный смартфон, подключенный к интернету. Провести транзакцию можно, имея под рукой даже самый простой гаджет, который зарегистрирован в системе «Мобильный банк»

Для того чтобы провести операцию, нужно отправить SMS-сообщение на короткий номер телефона (текст сообщения и короткий номер зависят от вашего банка). На примере Сбербанка рассказываем, как отправить деньги по номеру телефона через простое СМС-сообщение.

Отправляем сообщение на номер 900 с текстом «ПЕРЕВОД 9111111111 *****», где:

- 9111111111 – номер получателя без кода страны;

- ***** – сумма платежа в рублях.

Чтобы подтвердить операцию, банк вышлет вам сообщение, в котором будут указаны код платежа, а также имя, отчество и первая буква фамилии получателя. Внимательно проверьте введенные данные. Если данные введены корректно, вам потребуется отправить полученный код на номер 900. После этого получатель и отправитель получат СМС-сообщения, уведомляющие об успешно проведенной транзакции.

Через USSD-команды

USSD-запросы — это короткие коды, позволяющие подключать и отключать услуги, контролировать баланс и переводить деньги. При отсутствии подключения к интернету или смартфона с мобильным приложением, можно совершить операцию посредством USSD-запроса. Этот способ удобен для владельцев простых устройств.

ВАЖНО! Этот способ отличается от переводов посредством SMS тем, что запрос будет исполнен даже в том случае, если на балансе отправителя нет денег для отправки сообщения. Для примера снова обратимся к Сбербанку:

Для примера снова обратимся к Сбербанку:

- Наберите следующий запрос: *900*12*ХХХХХХХХХХ*ZZZ#, где: ХХХХХХХХХХ – номер получателя; ZZZ – сумма перевода.

- Нажмите клавишу вызова.

Единственным недочетом операций, проводимых через USSD-запросы, является то, что после выполнения транзакции отправитель не получает никакого подтверждения: ни сообщения, ни чека.

Почему не получается перевести деньги по номеру телефона

Для успешного перечисления требуется, чтобы:

- На обоих номерах телефонов (и у отправителя, и у получателя) был установлен «Мобильный банк».

- Размер транзакции должен быть не менее определенной суммы (например, в Сбербанке это 10 руб.).

- Уточняйте лимиты на сумму перевода. Некоторые банки ограничиваются суммой в 10000 рублей, другие позволяют переводить более крупные переводы.

- Транзакция должна быть проведена в рублях.

Уточняйте условия переводов в вашем банке: некоторые организации не позволяют перечислять деньги с кредитных, виртуальных и корпоративных карт.

#2: Система быстрых платежей (СБП)

Система быстрых платежей

Система быстрых платежей — это сервис Банка России, благодаря которому можно перевести любому человеку до 100 000 р. ежемесячно (в режиме 24/7/365, включая выходные и праздники) в другие банки БЕЗ КОМИССИИ. Условие одно – принимающий банк должен быть участником СБП. На момент написания материала в эту систему включено 210 банков. С полным перечнем можно ознакомиться здесь.

Система работает с 28 января 2019 года. Создавалась она с целью снижения стоимости переводов для населения, повышения конкуренции и качества оказываемых услуг среди банковских организаций.

Помимо переводов между физлицами, СБП позволяет совершать переводы юридическим лицам, в том числе за оплату товаров и услуг.

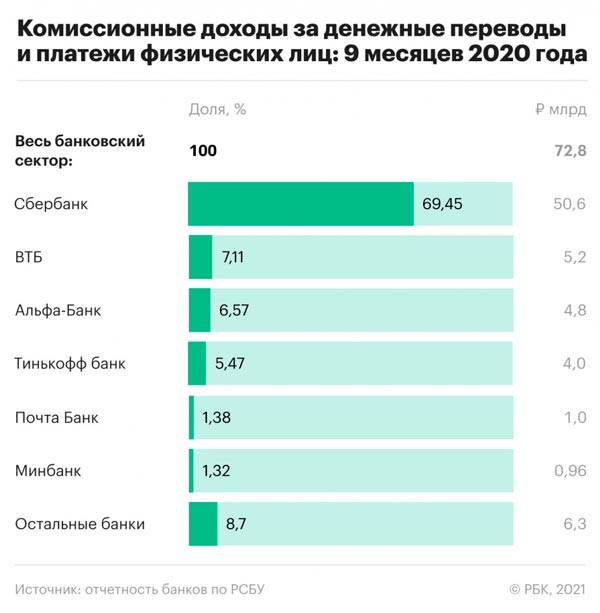

Появление этой системы для многих банков стало неприятным сюрпризом, так как лишило их крупной статьи доходов. В первую очередь это касается Сбербанка, который до появления СБП был практически монополистом, занимая 94% доли рынка денежных переводов.

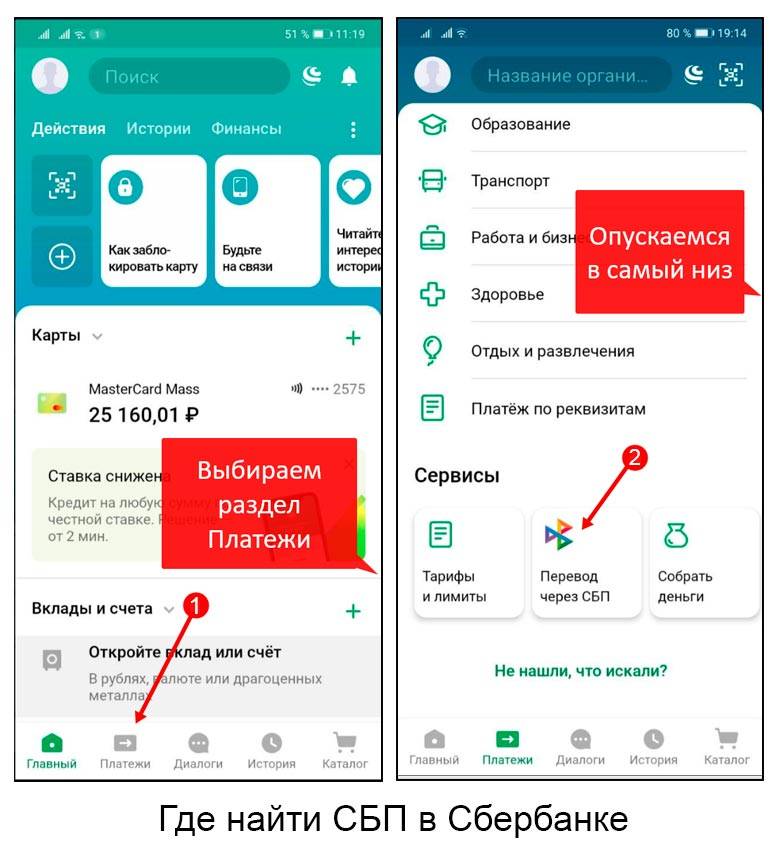

По этой причине банки препятствуют распространению СБП, делая её использование неудобной. Например, Сбербанк до последнего оттягивал подключение СБП и внедрил её с почти 8 месячным опозданием, за что был оштрафован Центральным Банком. Однако, этим Сбер не ограничился. Чтобы начать полноценно пользоваться бесплатными переводами вас ждет целый квест в дебрях настроек приложения Сбера, где нужно отдельно подключать как отправку быстрых платежей, так и их прием. Да и сама кнопка СБП спрятана так, что не каждый продвинутый пользователь разберется где её найти. Аналогичную ситуацию можно увидеть и в других банках.

У нас есть отдельная инструкция, которая поможет вам подключить Систему быстрых платежей в Сбербанке.

Тем не менее, ковидный 2020 год позволил Сберу увеличить прибыль от онлайн-переводов и платежей населения на 48%, до 71,1 млрд руб. Этому способствовала изоляция населения. Люди меньше встречались и ходили по магазинам. Реже пользовались наличными. Чаще заказывали товары на дом, а деньги переводили через смартфон.

Фото РБК: https://www.rbc.ru/finances/20/01/2021/60058e3b9a79473d6b15a274

Исследование аналитического центра НАФИ, проведенное в сентябре 2020 года, говорит о том, что Система быстрых платежей еще не прижилась среди населения – ей пользовались менее 15% россиян.

Если же говорить о применимости СБП в Сбере, то стоит помнить о том, что система нужна для переводов между разными банками. Другими словами, не получится переводить без комиссии 50.000 руб. ежемесячно в рамках лимита самого Сбера и еще 100.000 руб. в рамках лимита СБП внутри самого Сбера. В этой ситуации уместно будет завести дополнительную карту стороннего банка, подробнее об этом в разделе Советы и рекомендации.

Как пользоваться СБП

В банковском Приложении или интернет-банке выбираем Платежи или Переводы.

Указываете номер телефона получателя, который должен быть подключён к СБП. Зачисление моментальное. Вам не нужны больше никакие другие реквизиты. Перед подтверждением платежа вы увидите Имя получателя и первую букву фамилии. Некоторые банки показывают имя полностью, так что ошибиться сложно.

Если у вас данная функция не подключена, то там же, в Приложении или интернет-банке, её можно подключить. Возникли сложности? Напишите в чат или позвоните в службу поддержки вашего банка.

Лимиты и комиссия

Транзакции по телефонному номеру связаны с определенными рисками, поэтому банки устанавливают ограничения. Например, в Сбербанке лимиты таковы:

- в течение 24 часов можно отправить по номеру не более 8 тыс. рублей;

- за сутки можно принять не больше 8 тыс. рублей по номеру;

- не больше 10 платежных операций в течение 24 часов.

Если лимиты были превышены, банк откажет пользователю в совершении операции. Что касается комиссий, большинство банков не берет процентов за переводы внутри одного региона.

Условия банковского обслуживания постоянно меняются, поэтому рекомендуем уточнять актуальные лимиты и комиссии в своем банке. Кроме того, условия в разных организациях могут существенно разниться.