Введение

Чтобы избежать возможных проблем при работе с депозитами, следует заранее выяснить как перевести вклад в другой банк быстро и выгодно. Современные системы онлайн-банкинга позволят вам перечислить деньги, не выходя из дома, а при отсутствии доступа к ним всегда можно обратиться в офис финансового учреждения.

Необходимость в переводе средств на другой счет может возникнуть во многих случаях, в том числе при:

- отзыве у банка лицензии;

- наложении на финансовое учреждение санкций;

- переезде вкладчика на новое место жительства, где отсутствуют отделения его банка;

- желании перечислить средства на другой вклад с более выгодными условиями.

Перевод вклада в другой банк можно выполнить практически в любом случае, важно учитывать существующие требования к таким операциям

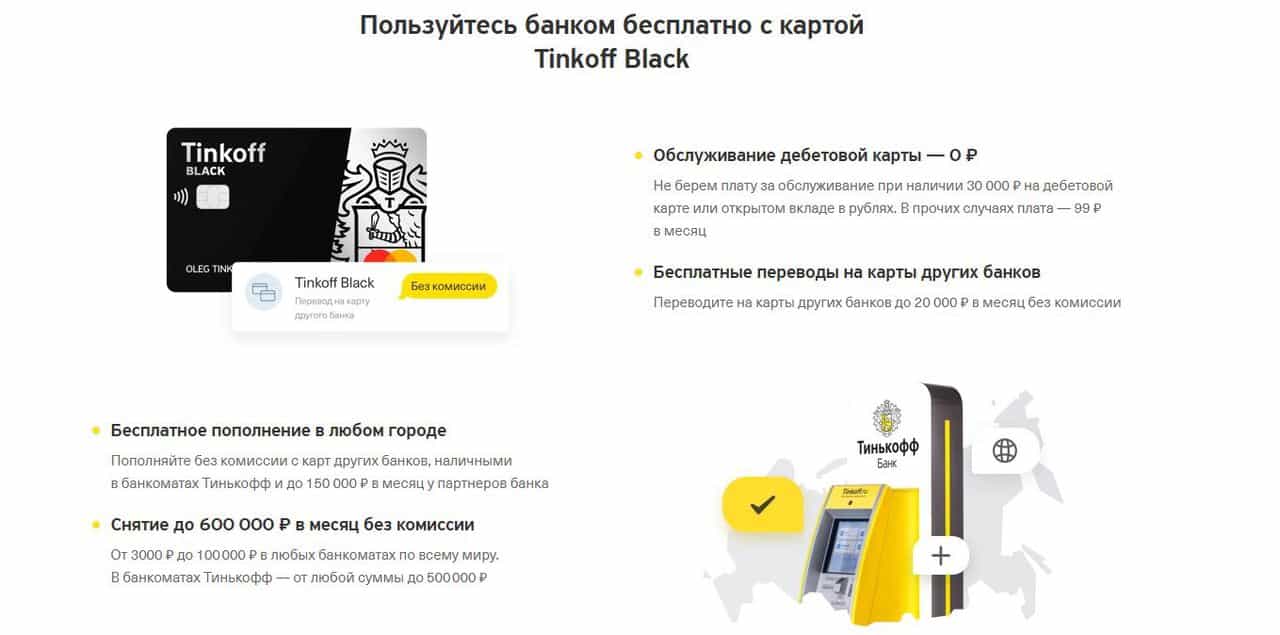

Тинькофф

Дебетовая карта Tinkoff Black с переводами на карты других банков без комиссии разрешает сумму 20 тыс./месяц. Владелец пластика Блэк потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Однако ограничения касаются транзакций, выполненных при помощи онлайн-сервисов финансового учреждения.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 99 руб./месяц. Но оплаты можно избежать, если ежемесячные расходы превысят 30 тыс. есть депозит в этом банке на сумму от 50 тыс. или есть активный кредит

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 100 тыс. Превышение — 2% от суммы, но минимальный сбор — 90 руб.. Однако нужно снимать от 3 тыс., иначе сбор составит 90 руб. даже если лимит не превышен

- 3.5% годовых на остаток, не превышающий 300 тыс.

- Кэшбэк в 5/1% за покупки по карте в трех выбранных категориях/прочие приобретения

Перевод денег между своими счетами в филиале банка

Этот способ отправки денежных средств является традиционным. Для того чтобы использовать его, вам потребуется потратить личное время на посещение филиала рассматриваемой кредитной организации. Для того чтобы оформить транзакцию, вам следует обратиться к работнику кредитной организации и предъявить ему свой паспорт. Это требуется потому, что для того чтобы совершить отправку денег, работник кредитной организации должен быть уверен в том, что вы являетесь хозяином счетов. При осуществлении подобной транзакции в филиале банковского учреждения не взымается какая-либо комиссия. Также благодаря отсутствию лимитов на подобные операции вы можете переводить между своими счетами любое количество денег.

Как быстро поступают деньги на счет Сбербанка

Время поступления средств на счета Сбербанка зависит от характеристик банка-плательщика. При внутрибанковских операциях процесс занимает несколько часов, если поручение или перечисление произведены в течение операционного дня.

Внимание! Если речь идет о межбанковских транзакциях, срок поступления перечисленных средств колеблется от нескольких часов до нескольких дней, поскольку все операции проходят через корреспондентские счета в Центробанке.

На время поступления средств также влияет сумма перевода, которая может стать причиной проверки Центробанка.

В случае отсутствия претензий со стороны Центробанка средства зачисляются на следующий день после поступления.

Эта информация касается сумм в рублях. Срок зачислений валютных средств может затянуться на более длительный срок в связи с особенностями законодательства по внешнеэкономической деятельности.

Как видим, далеко не всегда в увеличении сроков виновато банковское учреждение.

Как выполнить перевод вклада

Вы можете воспользоваться интернет-банкингом, который предлагается почти всеми крупными финансовыми учреждениями. Нужно будет выбрать счет списания и зачисления. В некоторых случаях банки устанавливают дополнительные комиссии на такие операции, которые рекомендуется заранее обговорить с менеджером банка.

Внимание! На перевод может устанавливать ограничение на объем переводимых средств. Лимиты могут распространяться на разовую операцию или определенный срок, например, не более нескольких десятков тысяч в сутки

Иногда ограничения снимаются или увеличивается максимальная сумма при подтверждении операций по телефону.

Также вы можете обратиться в отделение финансового учреждения, чтобы выполнить перевод депозита в другой банк. С собой необходимо взять паспорт и заявление на перечисление средств с одного счета на другой. Чаще всего, при использовании такого способа, банк не взимает дополнительных комиссий. Рекомендуется предварительно уточнить о наличии сборов у менеджера.

Электронные кошельки

Электронные кошельки есть практически у каждого активного пользователя Интернета. Если вы переводите деньги с одного счета на другой в рамках одной системы виртуальных денег, комиссия не взимается. Способ отличается тем, что:

Средства поступают на счет сразу же после подтверждения операции.

Для перевода достаточно знать номер кошелька получателя, другая информация не требуется.

Сервис доступен в режиме 24/7.

Неважно, в каком городе находится адресат. Имеет значение лишь то, чтобы оба кошелька были привязаны к одной валюте.

Лимит по переводам устанавливается в зависимости от типа вашего профиля

Чем больше система знает о вас, тем больше доверия и, соответственно, выше лимит на ежедневные и ежемесячные транзакции.

Полученными средствами можно осуществлять покупки только в Интернете. Если у вас есть карта, привязанная к электронному кошельку, вы можете расплачиваться ей в магазинах. Перевод средств на банковскую карту, снятие наличных и другие операции производятся только с взиманием достаточно большой комиссии – не менее 3% плюс фиксированный сбор.

Если вы используете систему QIWI, то можете применить лайфхак по обналичиванию денег с электронного кошелька. Для этого зайдите на свою страницу ВКонтакте, перейдите в раздел VKPay, пополните счет с помощью виртуальной карты QIWI. Как только деньги окажутся в ВКонтакте, выведите их на свою банковскую карту.

Оформление транзакции при помощи банкомата

Этот метод является довольно популярным среди наших соотечественников. Это вызвано тем, что Сбербанк обладает обширной сетью устройств самообслуживания, благодаря чему найти банкомат для совершения подобной операции довольно легко. Для осуществления подобной транзакции требуется выполнение следующих действий:

- В самом начале вам необходимо установить в банкомат ту карту, с которой будут списываться деньги, и ввести код доступа к ней.

- В главном меню, которое отобразится на экране, необходимо выбрать опцию «Платежи».

- Далее из появившегося перечня следует выбрать опцию «На свою карту».

- На следующем этапе вам требуется внести данные в форму, где необходимо указать количество денег, которые вы желаете перевести, а также номер карты, на которую должны поступить деньги.

- Далее вам необходимо нажать на кнопку «Подтвердить», чтобы завершить транзакцию.

Банкомат выдаст вам чек, а денежные средства должны поступить на вашу карточку в течение 2-5 минут. Комиссия при осуществлении подобной транзакции не взымается. Также необходимо отметить тот факт, что благодаря отсутствию лимитов вы можете перевести при помощи этого метода любое количество денег.

Особенности денежных переводов в «Сбербанке»

В зависимости от того, каким образом средства переданы к зачислению, предусмотрена отправка денежного перевода, принятого наличными. Обслуживанием переводов занимаются операционисты, а средства к перечислению передают через кассу в отделении банка. Такой вариант отправки требует свободного времени, готовности представить личные документы и указать полные банковские реквизиты получателя.

Собираясь перечислить средства, многие опасаются, что при карточных переводах банки будут взимать налог. Такая информация в корне неверна, поскольку банковское учреждение не вправе взыскивать налоги и не занимается передачей информации в ФНС, если не поступит на то отдельный запрос.

Безосновательны и опасения по поводу транзакций в отношении самозанятых. Предполагается, что клиент, относящийся к категории самозанятых, решает вопросы налогообложения самостоятельно.

При оформлении банковского перевода онлайн система предлагает написать пояснение о цели оплаты, однако «Сбербанк» не устанавливает обязательного требования писать, какого рода финансовое перечисление. Клиенты по собственному усмотрению могут пояснить, что перевод — это возврат долга, подарок и т. д. В этом случае получатель будет знать, от кого и для чего были отправлены деньги.

До 100 000 рублей без комиссии

Система быстрых платежей Центробанка работает уже больше года, но платежи без комиссии до 100 тыс. рублей появились недавно. В СБП участвуют больше 70 банков и платёжных агентов, поэтому вы быстро переведёте получателю деньги только по номеру телефона. Полный список подключённых финансовых организаций – на сайте sbp.nspk.ru.

В большинстве банков бесплатные переводы по номеру телефона вшиты в функционал мобильного приложения. Вы найдёте сервис в разделе «Платежи и переводы». Кроме Сбербанка. В его случаях придётся покопаться в настройках «Сбербанк Онлайн», чтобы подключить СБП. Как это сделать – читайте в нашей подробной инструкции.

Переводы до 100 тыс. рублей в месяц – без комиссии. Когда лимит исчерпается, взимается плата 0,5% от суммы перевода, но не более 1 500 рублей. Как сэкономить в этом случае? Сравните размер комиссии в своём банке и в СБП. Если внутренние переводы стоят дешевле, лучше воспользуйтесь ими, как превысите лимит в Системе.

Способы перечислений

Самый комфортный и мгновенный способ, не ограниченный временем и местонахождением, — дистанционный сервис. Но сначала потребуется подключиться к нему. Отправитель, используя логин и личный пароль, заходит в свой Личный кабинет, а затем – в подраздел «Платежи и переводы». Дальше кликнуть на строку «Перевод средств», вписать номер платежной карточки получателя, проверив правильность ввода, и отправляемую сумму. Успешное проведение транзакции будет подтверждено SMS. Если отправитель не подключен к дистанционному сервису, он сможет получить идентификационный пароль в любом терминале.

В банковском отделении

Самый традиционный вариант, как перевести деньги со Сбербанка в иной банк, — в кассе отделения с помощью операциониста. Отправителю надо иметь при себе паспорт и знать все данные по карточке получателя, а также номер счета, ИНН, БИК, корреспондентский счет. Иногда кассиры предлагают осуществить транзакцию в терминале, расположенном в самом отделении.

Вам может быть интересно:

Как сделать перевод на карту по номеру телефона

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

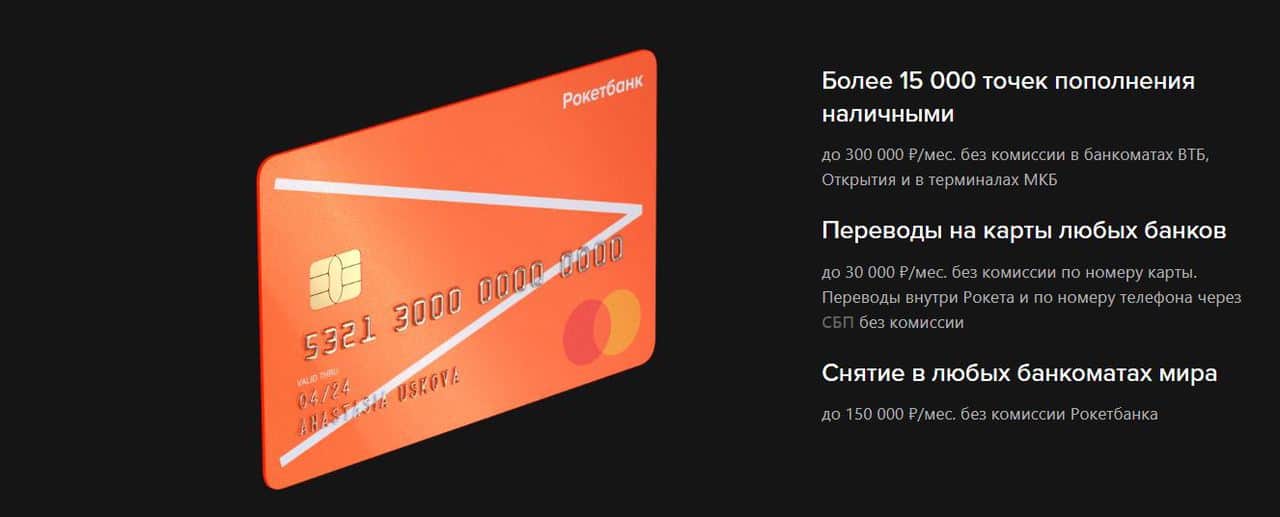

Рокетбанк

Дебетовая карта Рокетбанка с бесплатным переводом предполагает два тарифа: «Уютный космос» и «Открытый космос». Лимит за расчетный период в первом случае составляет 10 тыс. руб., во втором – 150 тыс. При его превышении комиссия составит 1,5% от суммы, но минимальный сбор – 50 руб.

Рокетбанк – участник СПБ. Это Система быстрых платежей, позволяющая быстро переводить деньги сторонней финансовой организации по номеру телефона. Указанные выше ограничения при этом теряют силу. Единственное условие – второй банк также должен быть участником СБП.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 1000 руб. в месяц

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 150/300 тыс. для тарифа «Уютный/Открытый Космос». Превышение — 1,5% от суммы, но минимальный сбор — 50 руб.

- Ежемесячные межбанковские переводы по реквизитам для тарифа «Уютный Космос» бесплатные до 1 млн. У расширенного тарифа ограничений нет

- Кэшбэка и процента на остаток нет

Перевод вклада из Сбербанка в другой банк

Крупнейший банк Российской Федерации не ограничивает своих клиентов в возможности перевода депозитов в другие кредитные организации. Для того чтобы осуществить перевод вклада из Сбербанка в другой банк, необходимо для начала закрыть сам депозит. Сделать это можно в режиме онлайн, перечислив деньги со вклада на ваш счет внутри банка.

Комиссия за такой перевод отсутствует. Если вы закрываете вклад по окончании срока его действия, проценты по нему будут начислены в полном объеме. Досрочное расторжение депозитного договора приведет к перерасчету процентов — они будут начислены по ставке вклада «До востребования» в размере 0,01%.

После закрытия депозитного счета через систему «Сбербанк.Онлайн» можно перевести деньги на счет в другом банке. Комиссия по переводу составит 1% от суммы перевода, но не более 1 000 рублей.

Когда важно вовремя перевести деньги на депозит в другом банке

Каким бы надежным не казался банк, с которым вы начинаете сотрудничать, в наше не самое экономически стабильное время, необходимо постоянно держать руку на пульсе. Перевод вклада из одного банка в другой — верное решение в ситуациях, когда:

- вам стало известно, что у кредитного учреждения отозвали лицензию;

- банк попал под какие-либо санкции и не может в полном объеме предоставлять услуги населению;

- вы планируете переезд в другой регион, где ваш банк просто физически не присутствует (нет отделений, куда бы вы могли приходить для решения вопросов);

- вы нашли депозитную программу, условия которой вам кажутся более привлекательными, чем те, что предложили вам ранее (кстати, на нашем сайте вы можете сделать расчет процентов по вкладу на калькуляторе);

- вы просто хотите сменить обслуживающую организацию (так тоже бывает, и в этом праве вас никто не ограничивает).

Сколько будут идти деньги?

К сожалению, точно назвать сроки перевода не могут даже банковские работники. Все будет зависеть от скорости обработки данных и от наплыва клиентов. В авральные месяцы перевод может задержаться на срок до 5 рабочих дней. Существуют также некоторые особенности, которые влияют на сроки перевода.

- Если перевод денег со счета одного банка уйдет на счет этого же банка в пределах региона, тогда операция будет совершена за 1 рабочий день, даже быстрее. Если вы с утра отправите перевод, после обеда деньги зачислят.

- Если перевод сделан на счет открытый в другом банке в пределах региона, тогда деньги придут через 1,5-2 дня.

- Если перевод делается на счет, открытый в стороннем банке за пределы региона, понадобится от 2 до 5 дней.

- Зарубежный перевод, да еще в валюте будет идти 3,4, а возможно и 5 рабочих дней. Делая зарубежный валютный перевод, следует учитывать заграничные праздники, например «Китайский новый год». Отправите деньги под праздники и будете ждать совершения операции очень долго.

Как перевести в другой банк?

СБП работает только в России, в зарубежный банк перевести деньги не получится. Международный перевод проще всего сделать по номеру карты получателя в мобильном приложении. Но за трансакцию придётся платить, иногда – в валюте карты принимающей стороны.

В СБП участвуют более 70 банков. Фото: gannett-cdn.com.

Но есть другой способ, чтобы перевести деньги с меньшей переплатой или без комиссии – по реквизитам. Не путайте с номером карты: счёт, БИК, корреспондентский счёт, ИНН, КПП и другие данные обычно находятся в разделе «Информация о карте». Чтобы не тратить время на постоянный ввод реквизитов, сохраните данные получателя в мобильном приложении.

Некоторые карты можно . Для этого выберите опцию «Пополнить карту», затем – «С карты другого банка» и введите номер «пластика». Эта хитрость поможет вам перевести без комиссии деньги родственникам или друзьям: скажите номер своей карты получателю денег, чтобы он ввёл его в мобильном приложении. Но говорите данные «пластика» только людям, которым вы доверяете.

Почему для перевода нужен только номер карты получателя?

Дело в том, что каждая цифра номера карточки имеет свое определенное назначение. Например, первые 6 цифр номера пластика — это своеобразный идентификатор банка, который эмитировал пластик.

То есть, по первым 6-ти цифрам можно понять, какой банк выпустил карточку. Остальные цифры могут рассказать о типе карты, валюте, регионе выпуска и т.д.

Благодаря этому для перевода достаточно информации о номере карты.

Вы можете перевести деньги, воспользовавшись сервисом на нашем сайте

Быстрые переводы с карты на карту

10 000 р.

- Минимальная комиссия за перевод

- Быстрое поступление денег

- 100% безопасность ваших данных

- Можно отправить комментарии

- Только для карт с 3D Secure

- Принимаются карты

Стягивание с карты на карту

Что означает сей диковинный термин – “стягивание”?

Допустим нам нужно перевести деньги с карты А на карту Б. Нет, не так.

Давайте для примера, рассмотрим конкретные банки. Нужно сделать перевод с карты Сбербанка на карту Альфа-банка. А по простому, стянуть деньги со Сбера на Альфу.

В нашем случае, карта (Сбербанк) с которой будут уходить деньги будет называться картой-донором.

Все действия будем выполнять в Альфа-банке. В личном кабинете ищем слово (кнопку) “Пополнение”

.

Вносим реквизиты карты-донора, в нашем случае Сбербанка и сумму перевода.

Приходит смс-код для подтверждения операции (по карте Сбера). На этом все. Деньги переведены.

Можно сразу сохранить в шаблоны. И в будущем осуществлять переводы просто нажатием пары кнопок.

Процедура “стягивания” напоминает интернет-покупки. Только деньги уходят не продавцу товара, а на нужную вам карту.

Как узнать разрешает ли банк стягивать с себя деньги? И размер возможной комиссии (платно или бесплатно)?

Есть два способа: первый и второй. ))))

- Смотрим информацию в тарифах.

- Попробуйте стянуть с карты все деньги до последней копейки. Обязательно за одну операцию. Например, если на карте-доноре у вас лежит 8 тысяч 543 рубля 43 копейки – “тяните все сумму сразу”. Если банк берет комиссию за стягивание, операция будет отклонена по причине “недостаточно средств на счете”.

Список банков бесплатных-доноров.

- Сбербанк;

- ВТБ;

- АЛЬФА;

- Тинькофф;

- Хоум Кредит;

- Совкомбанк;

Кстати и здесь Сбербанк отличился. На него нельзя стягивать деньги. Просто нет такой кнопки))))

Уже можно. Во второй половине 2019 года Сбер сделал возможность бесплатного пополнения своих карт от банков-конкурентов.

Как осуществить перевод?

Перевод собственных средств со счета на банковский счет гражданина сделать несложно, однако эта операция немного сложнее, чем перевод денег с карты на банковскую карточку. Если находитесь неподалеку от отделения кредитной организации, в которой у вас открыт расчетный счет, смело отправляйтесь туда с паспортом и данными для платежа. Можно также захватить с собой договор на открытие счета, хотя сейчас вся необходимая информация есть в банковской базе, главное личность свою подтвердить. Запишите на листочек и возьмите с собой:

- Фамилию Имя и Отчество владельца расчетного счета, которому вы собираетесь перевести деньги. ФИО должны быть написаны точно как в паспорте, если деньги нужно перевести на расчетный счет в заграничный банк потребуется ФИО написанные латиницей;

- 20-значный номер расчетного счета лица получающего от вас деньги;

- 9-значный БИК кредитной организации, в которой открыт данный счет получателя;

Возможно, еще потребуется БИК и ИНН, но это не во всех случаях. Передайте свой паспорт специалисту банка, который проверит подлинность документа, а затем спросит, по какому вопросу вы обращаетесь. Вы говорите ему, что хотите перечислить денежные средства со своего расчетного счета на счет третьего лица.

Специалист попросит вас подождать немного, загрузит базу и попросит вас назвать выше перечисленные реквизиты. Будьте внимательно и не спешите. Назовите все правильно, чтобы платеж прошел. Далее специалист спросит вас о сумме перевода. Называете сумму с точностью до копейки. Когда специалист банка оформит перевод, попросите у него квитанцию, хотя он и сам ее должен выдать. Храните квитанцию обязательно!

Где найти реквизиты?

С переводом по номеру карты (C2C) все понятно. Все данные на виду. Вернее на карте: c главной (номер карты, срок действия пластика, имя владельца) и тыльной стороны (CVC код).

А где взять эти загадочные бики и номера счетов?

- Посмотреть в собственном договоре. Но с большей вероятностью вы его либо выкинули, либо не найдете. Плюс есть небольшая вероятность, что со временем банк мог изменить реквизиты счета в результате различных реорганизаций в кредитном учреждении.

- Прийти в отделение банка и попросить распечатать реквизиты счета. Способ конечно простой, но … есть риск потерять много времени. Куда-то идти, стоять в очереди и т.п. и т.д.

- Самый простой способ – это найти необходимую инфу в личном кабинете (интернет-банк или мобильное приложение).

Рассмотрим на примере нескольких популярных банков (или тех, карты которых у меня есть)))).

Сбербанк. Заходим в личный кабинет. На главной есть список (или одна) ваших карт. Жмем на нее.

Нам нужно “Показать реквизиты”.

Варианты отправки денег в другой город

Существует множество возможностей пересылки денежных средств адресату, находящемуся в другом населенном пункте. Это:

- почтовый перевод;

- перевод с карты на карту (одного или разных банков);

- банковский и межбанковский перевод через систему быстрых платежей;

- использование электронных кошельков ЮMoney, QIWI, WebMoney и др.;

- системы денежных переводов – Western Union, Золотая Корона, Юнистрим и др.

Не все они предлагают безвозмездный сервис – как правило, придется оплатить комиссию или фиксированную стоимость услуги

Выбирая конкретный способ, обратите внимание на:

- Размер комиссии и тарифы на дополнительные услуги. Например, переводы между электронными кошельками. Комиссия за эту операцию отсутствует, однако, если вы захотите обналичить полученные средства или перевести их на банковскую карту, придется заплатить немалую сумму. В итоге может получиться, что выгоднее было воспользоваться банковским переводом, чем электронным кошельком.

- Доступность. Некоторыми вариантами, например, переводами Юнистрим, вы не сможете воспользоваться, если ни одна компания в вашем населенном пункте не сотрудничает с данной системой. Также у вас может не быть банковской карты или электронного кошелька.

- Сроки зачисления средств. На карту деньги, как правило, поступают быстрее всего. Позднее приходят переводы через системы вроде Золотая Корона, а почта и вовсе может задержать доставку денег до 2 недель.

Если у вас есть банковская карта, у вас больше шансов произвести денежный перевод в другой город без комиссии.

Внутри банка всегда бесплатно

Как правило, услуга по переводу денежных средств с карты на карту, между клиентами одного банка бесплатны.

Нам нужно знать только номер карты получателя. И больше ничего. В некоторых банках доступен перевод по номеру телефона (если карта привязана к этому номеру) и даже по ФИО.

Нам понадобится доступ в мобильный или интернет-банк. У разных банков хоть и есть отличия в функционале мобильных банков, но принцип один и интуитивно понятен.

Если нужно сделать перевод: пополняем карту нужного банка и осуществляем операцию. Если такой карты (нужного банка) нет – не беда. В запасе есть другие способы бесплатных переводов.

Варианты совершения перевода

Предусматриваются два основных направления: перевод на карту другого банка или на счет, открытый в сторонней кредитной организации. Услуга оказывается большинством банков, так как является вполне стандартной.

В крупных кредитных организациях операция совершается в онлайн режиме, либо через визит в отделение банка. В некоторых случаях на валютные переводы выставляется ограничение.

К примеру, в Сбербанке такая операция совершается только в рублях. Такой же политики придерживаются и большинство остальных крупных банков страны.

Как правило, подобные транзакции не совершаются моментально. Средний срок зачисления средств — 1-5 дней. Чаще всего операция облагается комиссией, так как перевод межбанковский. Размер комиссии не зависит от способа совершения перевода.