Какая информация доступна хакерам?

Возможно, вы и не подозреваете, как много ваших личных данных находится в Сети. Рассмотрим некоторые виды этой информации и разберемся, почему она может быть интересна хакерам.

- PII (personally identifiable information)– личные сведения. К ним относятся: ваше имя, почтовый адрес, адрес электронной почты, номер страхового полиса, индивидуальный номер налогоплательщика, дата рождения, медицинские записи, сведения об учебе и работе. Этих данных более чем достаточно для кражи вашей личности. В частности, хакерам будет интересна история ваших покупок на Amazon или инвестиционная сделка с онлайн-брокером. С помощью этих персональных данных злоумышленники могут скомпрометировать и другие ваши учетные записи.

- Все электронные письма, SMS- и мгновенные сообщения хранятся на серверах. В вашей переписке может быть информация, не предназначенная для посторонних глаз, – конфиденциальная деловая документация, романтические сообщения и письма или данные банковских счетов. Хакеров также интересуют списки ваших контактов. Завладев ими, злоумышленники смогут рассылать фишинговые письма всем вашим знакомым.

- Данные вашего браузера – cookie-файлы, журналы провайдера, плагины с данными – представляют ценность для рекламодателей. А с появлением технологий обработки больших данных эта информация стала на вес золота.

- Тем временем вы совершаете звонки или проводите видеоконференции через интернет. Уверены, что вас никто не подслушивает?

Вы можете и не догадываться, что кто-то уже давно записывает ваши разговоры. Или вспомните, как Facebook настойчиво предлагает вам поделиться с друзьями ссылкой на онлайн-магазин, где вы что-то купили, или недавно прослушанной песней, или как в браузере всплывает реклама товара, который вы искали пару недель назад.

Общественные сети Wi-Fi – удивительная вещь: благодаря им вы можете работать из любой кофейни. Но в то же время они крайне небезопасны. Незащищенные соединения – еще один способ для хакеров проникнуть в ваше устройство. Как же защитить себя и свои личные данные от этой угрозы?

Set-cookie

Получив HTTP-запрос, сервер может отправить вместе с ответом заголовок Set-Cookie.

Cookie с флагом Secure отсылаются на сервер, только если запрос выполняется по протоколам SSL и HTTPS. Тем не менее, важные данные никогда не следует передавать или хранить в cookie, поскольку их механизм весьма уязвим, а флаг Secure не обеспечивает дополнительного шифрования или средств защиты. Cookie с флагом HTTPonly недоступны из JavaScript через свойства Document.cookie API, что помогает избежать кражи cookie у клиента в случае XSS-атаки. Следует устанавливать этот флаг для тех cookie, к которым не нужно обращаться через JavaScript. В частности, если cookie используются только для поддержки сеанса, то в JavaScript они не нужны и можно использовать флаг HTTPOnly. Без флагов HTTPOnly и Secure в заголовке HTTP-ответа можно украсть или обработать сеанс веб-приложения и файлы cookie.

Флаги Secure и HTTPonly в данном заголовке встречаются не чаще, чем на каждом втором официальном сайте банка в Боснии и Герцеговине, Японии, Китае, Бразилии, Болгарии, Люксембурге, Финляндии, Израиле, Франции, Великобритании и Испании.

Среди ДБО для физ. лиц – Китай, Ирландия, Израиль и Япония.

Среди ДБО для юр. лиц – Босния и Герцеговина, Бразилия и Китай.

Мошенники используют уязвимости программного обеспечения

Если описанные выше методы использовали безрассудство пользователей банковских приложений для мобильных устройств, то в случае остальных атак трудно говорить об их беспечности или отсутствии благоразумия.

Всё чаще и чаще киберпреступники используют уязвимости в программном обеспечении, установленном на мобильном телефоне и, таким образом, получают доступ к конфиденциальным данным.

Ошибка Stagefright

Этот метод использует баг Stagefright, то есть уязвимость в библиотеке, ответственной за работу с мультимедиа в операционной системе Android.

Смартфон может быть атакована с помощью правильно созданного текстового сообщения, которое, например, призывает к скачиванию файла MP3 или MP4. Однако, в отличие от типичного «фишинга», здесь не потребуется ни открытие письма или смс, или загрузка файлов. Злоумышленник посылает только сообщение на указанный номер телефона (обычно в виде MMS), а затем начинает исследовать его содержимое, о чем вы не имеете ни малейшего понятия.

Хотя после сообщения о проблеме Google разработал патч, позволяющий ликвидировать пробел, к сожалению, многие пользователи Android ещё не получили его. Распространением исправлений занимаются производители смартфонов и операторы сотовой связи, которые не всегда выполняют эту задачу, особенно в случае старых моделей телефонов.

Атака по протоколу SSDP

В этом случае киберпреступники перехватывают контроль над планшетом/смартфоном или компьютером, используя старый, немного забытый, протокол SSDP Discovery Service из Windows 8.1, работающий с протоколом UpnP (Universal Plug and Play).

Последнее решение позволяет осуществлять прямую связь между компьютером и сетевыми устройствами, такими как принтеры, камеры, телевизоры или медиа-сервера.

К сожалению, оно имеет, так называемые, ошибки удаленного выполнения кода, которые позволяют злоумышленникам обойти защиту компьютера и выполнить на нём различных операций с правами верхнего уровня, например, загрузка без ведома пользователя вредоносного программного обеспечения.

Чтобы обезопасить себя от злоумышленников, владелец компьютера или смартфона, должен установить соответствующий патч или, по крайней мере, выключить поддержку UpnP.

Что такое приватность в Сети и почему она так важна?

Вмешательство в вашу личную жизнь в интернете несет реальную опасность. Злоумышленники могут взломать вашу электронную почту, украсть вашу личность, распространить информацию о состоянии вашего здоровья без вашего ведома или передать ваши банковские данные третьим лицам.

Риски намного серьезнее, чем думает большинство людей. Дело в том, что происходит с личной информацией после получения доступа к ней. Использование больших данных предполагает, что вашу историю поиска могут проанализировать и сделать на ее основе нежелательные для вас выводы. Допустим, девушка заказывает добавки с фолиевой кислотой и увлажняющий крем без отдушек. Маркетологи на основе ее покупок или истории поиска могут сделать вывод, что она ждет ребенка, и выслать на ее почтовый ящик рекламные материалы для беременных.

Если девушка живет с родителями или еще не рассказала о беременности партнеру, она вряд ли оценит такое внимание

Банковские приложения: как не стать жертвой взлома

Обиднее всего при краже смартфона вдруг осознать, что все ваши сбережения в руках злоумышленников: PIN-коды, записанные в «Заметках», и ваш мобильный банкинг. Впрочем, чтобы проникнуть в святая святых вашего смартфона, злоумышленнику вовсе не обязательно вас грабить. Случается, что ему и вовсе не нужен ваш смартфон – достаточно сим-карты и данных банковской карты. Злоумышленники активируют украденную сим-карту в новом устройстве. На нем устанавливают мобильное банковское приложение, вводят туда данные карточки и попадают в личный кабинет.

Как безопасно пользоваться мобильным и интернет-банкингом? Существуют несколько самых простых и действенных способа:

- Включите вход в приложение по PIN-коду. В одних приложениях это предусмотрено по умолчанию, в других – настраивается. В любом случае установите в настройках блокировку экрана с помощью отпечатка пальца, пароля или ПИН-кода.

- Часто на заблокированном экране телефона отображается сообщение от банка. Настройте эту опцию так, чтобы отображалось только наименование отправителя, но содержимое сообщения было скрыто.

- Установите PIN-код на вашу сим-карту. Так, если злоумышленник каким-то образом получит вашу SIM-карту, то он не сможет ее активировать и получать SMS-сообщения с одноразовыми паролями для подтверждений транзакций.

- Устанавливайте программы только из официальных магазинов. Вероятность установить вредоносное приложение оттуда намного ниже, так как все программы проходят проверку.

- Не используйте системное ПО с root-доступом или jailbreak. Это значительно снижает уровень защищенности устройства и упрощает атаку для злоумышленника.

Что касается мобильных приложений, злоумышленники обычно пишут некое вредоносное ПО, которое может перехватить SMS-сообщения (например, сообщение, которое отправляет банк для подтверждения транзакции) или красть данные карты жертвы. Например, вам может прийти оповещение якобы от банковского приложения, при открытии которого вас попросят ввести данные карты. Либо вам может прийти SMS- или MMS-сообщение, содержащее ссылки на фальшивые версии популярных приложений.

Так, например, вредонос Marcher успешно выдает себя за приложения WhatsApp, Runtastic, Netflix, Super Mario Run и многие другие. Киберпреступники также могут сделать поддельное приложение, которое выглядит, как настоящее приложение банка. После скачивания злоумышленники могут узнать логин и пароль от мобильного банка, а иногда и вывести средства со счета.

В случае с банковскими веб-приложениями вредоносное ПО может подменять реквизиты адресата ‒ обманутый пользователь будет незаметно для самого себя переводить деньги мошенникам. Пользователю банковского веб-приложения рекомендуется устанавливать и своевременно обновлять антивирусные программы, браузеры, остальное ПО и остерегаться подделок: ссылка на официальное приложение обычно расположена на сайте банка. Наконец, следовать простому, старинному, но верному правилу: не входить в свой онлайн-банк с чужого устройства.

Возможности интернет-банкинга

Технологии интернет-банкинга уже прошли долгий путь, и благодаря им клиенты получают очень богатый функционал. Так, через личный кабинет клиент, как правило, может проводить такие операции:

- контролировать остаток на счете и движение средств по нему. Информация оперативно обновляется.

- оплачивать услуги. Например, коммунальные, интернет, услуги мобильных операторов, цифровое телевидение. Также есть возможность оплачивать штрафы, госпошлины и другие бюджетные платежи;.

- своевременно погашать кредиты банка, в котором подключен интернет-банкинг или сторонних банков.

- совершать переводы в пользу физических и юридических лиц посредством современных платежных систем.

- пользоваться услугами банка, находясь за границей.

Многие также предлагают подключить услугу типа «автоматический платеж» (в разных банках она называется по-разному). Обычному пользователю она дает весьма много возможностей. Так, с ее помощью можно настроить платеж, например, по погашению кредиту или оплату мобильной связи. Каждый месяц в установленную дату с карты клиента будет списана и перечислена получателю указанная сумма. Это очень удобно в тех случаях, когда клиенту по каким-либо причинам не удается выйти в интернет.

Кроме этого, банки предлагают клиентам в личном кабинете совершать обмен валют. При этом валютный курс в режиме онлайн часто более выгодный, чем в кассе банка.

Клиентам доступна подача заявок на кредиты. Им не придется для этого идти в отделение, собирать пакет документов. Вся информация о них хранится в банковской базе данных (конечно, за исключением новых клиентов, которые подключили интернет-банкинг для подачи заявки).

А еще клиенты могут участвовать в биржевых торгах ценными бумагами и разными валютами. Такую возможность уже сегодня предлагают несколько крупных банков:

- «Тинькофф Банк»;

- «Сбербанк»;

- «Альфа Банк»;

- «ВТБ».

Через банки работать выгодно и удобно, так как они, по сути, представляют услуги биржевого брокера (то есть, покупают и продают бумаги и валюту от имени клиентов).

Взлом банковских счетов – какие методы применяют хакеры?

Интернет-банкинг с каждым днем набирает популярность и усиливает систему безопасности, но и хакеры не стоят на месте. За последние пару лет появились десятки способов взлома банковских счетов. Есть как примитивные, так и изощренные способы. Наиболее часто используемыми методами взлома банковских счетов на данный момент являются:

- Банковские трояны.

- Приложения-угонщики.

- SMS –фишинг.

- Клавиатурные шпионы.

- Замена SIM-карты.

- «Человек в середине атаки».

Далее мы рассмотрим каждый из перечисленных выше способов более подробно и узнаем, как можно защитить свой банковский счет от взлома.

Банковские трояны

Мобильные банковские трояны – это приложения, которые разработаны мошенниками с целью кражи денег с банковских счетов пользователей смартфонов. В зоне риска находятся все люди, использующие приложения для онлайн-банкинга. Причем сильнее всего риску подвержены владельцы смартфонов, работающих на базе операционной системы Android.

Хакеры выдают приложения-трояны за полезные утилиты, и пользователи сами их устанавливают. Злоумышленники могут размещать их в неофициальных магазинах приложений, а некоторые определенными хитрыми способами умудряются загружать их даже в Google Play.

Далее происходит следующее: пользователь запускает официальное банковское приложение, а троян поверх него выводит свой собственный интерфейс, который практически не отличается от оригинального. Пользователь вводит свои данные, а троян ворует их.

Приложения-угонщики

Данный способ имеет некоторую схожесть с предыдущим и именно он используется хакерами чаще всего. Злоумышленники маскируют стороннюю программу под официальное мобильное приложение того или иного банка и загружают его на какой-нибудь сайт с возможностью скачивания пользователями. Доверчивый пользователь устанавливает подобное приложение и вводит логин с паролем, которые отправляются прямо в руки злоумышленникам.

SMS –фишинг

Злоумышленники рассылают SMS-сообщения, которые содержат ссылку на фишинговый сайт. Если пользователь введет свои данные на таком сайте, эта информация достанется хакерам. Нередко мошенники взламывают чужие адреса электронной почты и организуют рассылку именно с них, поэтому все, что написано в электронных письмах, выглядит вполне достоверно.

Клавиатурные шпионы

Клавиатурные шпионы или кейлоггеры – это программы для скрытого мониторинга нажатия клавиш. Фактически с помощью данного метода хакеры могут получить все данные, которые пользователь вводит с помощью клавиатуры. Такой способ особенно опасен за счет того, что его достаточно трудно распознать.

Замена SIM-карты

Считается, что аутентификация с помощью SMS позволяет защитить владельца банковского счета от опасности взлома. В какой-то мере это правда, однако, необходимо понимать, что хакеры научились действовать даже в таких ситуациях. При этом им совсем необязательно напрямую взаимодействовать со смартфоном своей жертвы.

Для подмены SIM-карты злоумышленник выходит на оператора мобильной связи и от имени пользователя заявляет о пропаже смартфона. Затем мошенник просит представителя оператора связи привязать якобы утерянный номер к своей новой SIM-карте.

Если подобная махинация пройдет успешно, мобильный оператор перенесет данные вашей SIM-карты на SIM-карту хакера. После этого он сможет получить доступ к вашему банковскому счету, так как секретный SMS-код для входа будет приходить на его мобильный телефон.

«Человек в середине атаки»

Суть данного способа заключается в перехвате коммуникаций между пользователем и официальным банковским сервисом. Когда вы отправляете конфиденциальные данные через определенную сеть, хакер может перехватить их с помощью анализатора трафика.

Еще один способ – «отравление» кэша DNS с целью подменить веб-страницу при вводе ссылки. В данном случае при переходе на определенный сайт пользователь попадет на его точную копию, которая принадлежит мошенникам. Если пользователь не заметит подмены, и введет данные на сайте-клоне – его конфиденциальная информация попадет в руки хакерам.

Живые деньги: как безопасно снять наличные

Деньги (аналоговые, наличные) частенько нужны как воздух. Так что банкомат – вещь полезная. Но тоже в некоторой степени опасная. Существует масса способов украсть деньги с карты при использовании банкомата. К счастью, с ними можно бороться:

- Не снимайте деньги в незнакомых банкоматах или банкоматах, расположенных на улицах. Злоумышленникам проще получить доступ к такому банкомату и разместить на нем специальные устройства, которые будут перехватывать данные с вашей карты, снимать вводимый PIN-код с помощью камеры или тепловизора, получить информацию с карты посредством скиммера. Снимайте деньги в банкоматах, которые стоят в охраняемых местах (например, в отделениях банков) там у злоумышленника меньше шансов воткнуть в него свое устройство. Помните – атакуют то, что менее защищено.

- Если все-таки так сложилось, что вам пришлось снимать деньги в незнакомом банкомате на улице, не поленитесь сделать простейший шаг к собственной безопасности – осмотрите банкомат, особенно то место, куда вы вставляете карту. Мошенники обычно приклеивают специальные накладки-скиммеры (пластиковая накладка, прикрепляемая к кардридеру, миниатюрная видеокамера, специальные накладки на клавиатуру, считывающие порядок набора ПИН-кода), которые перехватывают данные с карт. Такие накладки могут выглядеть как часть банкомата. Но они бывают очень слабо закреплены. Если видите или чувствуете на ощупь, будто у банкомата отваливается деталь в районе отсека, куда вставляется карта, воспользуйтесь другим банкоматом.

- Существуют специальные антискимминговые устройства, которые мигают зеленым светом. Они специально выпускаются под модели банкоматов и работают по следующему принципу: не дают возможность установить злоумышленнику скимминговое устройство. Беда в том, что злоумышленники научились делать скимминговые устройства под видом антискимминговых, так что мигающее приспособление может принадлежать как самому банку, так и злоумышленнику. Проверяем конструкцию на устойчивость: приклеенный скиммер, скорее всего, будет шататься, а настоящий антискиммер, наоборот, ‒ надежно установлен.

- Прикрывайте рукой PIN-пад банкомата (клавиатуру для ввода PIN-кода). Ведь злоумышленникам нужно каким-то образом сфотографировать ваш PIN-код или подсмотреть его. Так что прикрывать его рукой очень правильно и полезно. Используйте банкомат с «крыльями» на клавиатуре. Злоумышленникам намного сложнее установить накладку на PIN-пад, а камере сложнее заснять ваш ПИН-код.

Часто безопасность наших денежных средств находится в наших руках, и для того, чтобы ее обеспечить, мы можем самостоятельно снизить все риски, исключить все, что может нам навредить. Если вы будете следовать всем описанным выше советам, это существенно снизит риски. У злоумышленника останутся только сложно реализуемые способы атаки на пользователя, но они трудозатратнее, поэтому менее выгодны и интересны.

Материалы по теме:

Как защитить WhatsApp

И WhatsApp, и Instagram принадлежат все тому же Facebook. Это значит, во-первых, что принципы обмена данными и защиты аккаунтов у них схожи. А во-вторых — что все ваши переписки и личные данные из чатов и аккаунтов Facebook может использовать в своих целях.

1. Не сообщайте никому шестизначный код для верификации.

Это код, который приходит вам в SMS для подтверждения входа в WhatsApp на компьютере или ноутбуке. Этим часто пользуются мошенники, которые могут отправлять сообщения любому пользователю из групповых чатов.

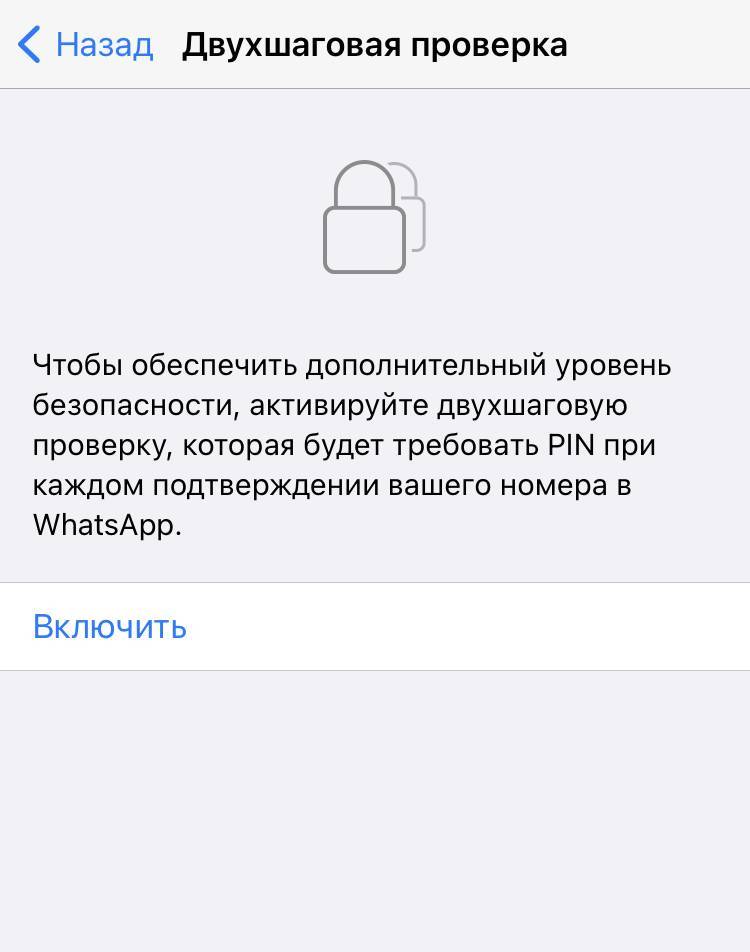

2. Включите двухфакторную аутентификацию.

«Настройки» → «Учетная запись» → «Двухшаговая проверка»→ «Включить». Придумайте PIN-код и укажите адрес электронной почты, чтобы можно было восстановить или поменять его.

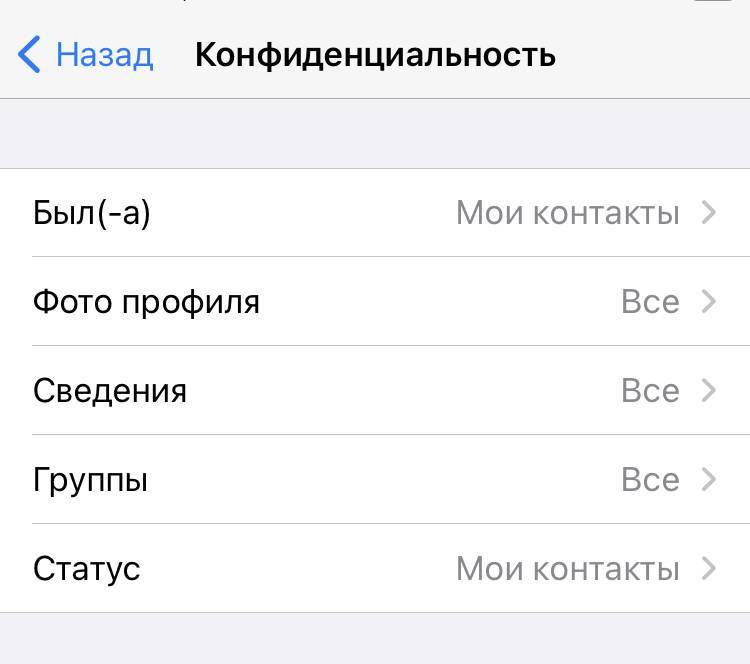

3. Скройте сетевой статус, фото и геолокацию.

«Настройки» → «Учетная запись» → «Конфиденциальность» → выберите вместо «Был (а)» «Мои контакты» или «Никто», то же проделайте с «Фото», ниже — «Геолокацией» и другими данными.

4. Архивируйте чаты, в которых делитесь личными данными.

Для этого потяните в списке чатов нужный влево и выберите «Архивировать». Он по-прежнему будет доступен в архиве, но посторонние не узнают о нем, если получат доступ к вашему телефону.

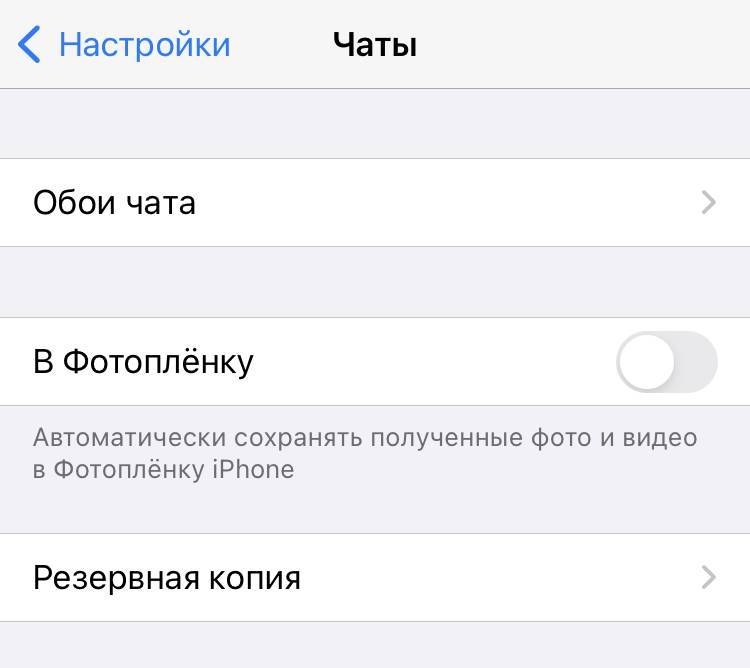

5. Выключите резервное копирование сообщений

Это позволит защитить вашу переписку, если кто-то получит доступ к аккаунту Apple или Google на другом устройстве.

Для iPhone: «Настройки» → iCloud → WhatsApp — выберите «Выключено». Теперь в самом мессенджере: «Настройки» → «Чаты» → «Резервная копия» → «Автоматически» → «Выключено».

Подмена получателя денежных переводов

Такого рода нападение произошло в октябре прошлого года и касалось клиентов определенного известного банка. Клиенты мобильного банкинга получили SMS-сообщения с информацией о том, что из соображений безопасности доступ к счетам был ограничен и необходимо проведение повторной проверки.

Важно отметить, что настоящий банк никогда не запрашивает конфиденциальные данные, такие как пароль учетной записи или PIN-код для карты. После прохождения предполагаемой проверки клиенту было предложено войти в сервис и проверить, работает ли он без проблем

К сожалению, пользователи входили на поддельную страницу. Затем на поддельной веб-странице появлялась информация о том, что произошло изменение счета и следует подтвердить вход, присланным банком кодом. Его ввод имел фатальные для клиента банка последствия, ибо код позволял подменять номера счетов

После прохождения предполагаемой проверки клиенту было предложено войти в сервис и проверить, работает ли он без проблем. К сожалению, пользователи входили на поддельную страницу. Затем на поддельной веб-странице появлялась информация о том, что произошло изменение счета и следует подтвердить вход, присланным банком кодом. Его ввод имел фатальные для клиента банка последствия, ибо код позволял подменять номера счетов.

Как защитить мобильный банк

Следующим этапом при освоении финансового потенциала гаджета становится дистанционный банкинг. Приложения для смартфонов представляют собой мобильную версию интернет-банка, причем функционал зачастую не уступает полноценному варианту. Безусловно, совершение финансовых операций с телефона очень удобно, однако мобильность требует повышенных мер безопасности.

Специалисты Западно-Уральского банка Сбербанка России рекомендуют придерживаться нескольких простых правил безопасности:

- Держите телефон поблизости. Если ваш аппарат хотя бы ненадолго окажется в распоряжении недобросовестных людей, они смогут извлечь из этого незаконную выгоду. Самым разумным решением является установка пароля на мобильном устройстве для защиты его «начинки».

- Лишившись смартфона с мобильным банком и приложением для интернет-банкинга, сразу же заблокируйте SIM-карту и обратитесь в банк для отключения удаленных услуг.

- При возникновении сбоев в работе SIM-карты немедленно сообщите об этом оператору и попросите разъяснений. Это может быть попыткой взлома с целью похищения ваших денег.

- Подключайте услугу «Мобильный банк» только на собственный телефон. Если к вам обратились с просьбой указать другой номер при оформлении, не соглашайтесь на данное предложение. Злоумышленники могут назваться сотрудниками банка, так что будьте бдительны.

- В случае смены телефонного номера, на который оформлен сервис «Мобильный банк», не забудьте предупредить финансовую организацию. В таких ситуациях придется написать заявление об отключении услуги по прежнему телефону и о подключении обслуживания на актуальный номер.

Кстати, пользователям нужно иметь в виду, что сотовые операторы вправе отключить номер и передать новому абоненту, если предыдущий владелец не использует его больше полугода. Теоретически забывчивый клиент рискует не только балансом мобильного счета, так как недобросовестный приобретатель номера может обнаружить его взаимосвязь с банковским счетом и совершить операции в свою пользу. Однако, человека, который поддался такому искушению, будет нетрудно выследить, после чего ему придется компенсировать убытки.

Безопасное общение

Одна из главных функций интернета в современном обществе — общение. Люди не только вводят личные данные на сайтах, но и взаимодействуют с другими пользователями: обмениваются информацией, ведут переписку, заводят друзей.

И здесь пользователя подстерегают новые опасности — травля в сети, мошенничество или угроза личной безопасности.

Кибербуллинг

Травля по интернету — это угрозы и оскорбления от агрессивно настроенных пользователей в адрес другого пользователя. Заниматься кибербуллингом в ваш адрес может один или несколько человек. Чтобы не пострадать от подобной травли, соблюдайте несколько правил:

- Не отвечайте на агрессивные сообщения — обидчики только и ждут вашей ответной реакции.

- Занесите пользователей в чёрный список.

- Сообщите о происходящем технической поддержке социальной сети. Вам помогут заблокировать пользователя или же написать на него жалобу.

- Делайте скриншоты переписки, содержащей оскорбления и угрозы, чтобы в случае необходимости использовать её как доказательство травли против вас. На скриншотах должен быть виден текст сообщения и имя отправителя. Не полагайтесь на хранение переписки — в некоторых соцсетях и мессенджерах можно удалить отправленные сообщения.

- Сообщите о происходящем взрослым. Если угрозы направлены на жизнь и здоровье, то имеет смысл обратиться в правоохранительные органы.

Онлайн-груминг

Грумингом называют различные виды мошенничества в сети, когда преступники обманом втираются в доверие к пользователям и получают от них личные данные или деньги за несуществующие товары и услуги. Часто мошенники пользуются уже взломанными аккаунтами пользователей для рассылки сообщений по списку контактов.

Если ваш друг или знакомый присылает сообщение с просьбой перечислить ему денег на банковскую карту, обязательно уточните у него другим способом (лично, по телефону или в другой социальной сети или мессенджере), что это действительно он.

Мошенники расспрашивают пользователей, особенно детей и подростков, о финансовом положении семьи, о работе родителей, о поездках и других перемещениях, выясняют адреса, телефоны, номера машин. Вся эта информация может быть использована для совершения преступления.

Для защиты от интернет-мошенничества соблюдайте несколько правил:

- Регистрируясь в социальной сети, закрывайте свой аккаунт от посторонних, а посты с личной информацией публикуйте в режиме «для друзей».

- Ограничьте контакты в сети с незнакомыми людьми. Никогда не сообщайте им личных данных. Если незнакомый человек хочет встретиться лично, сообщите об этом родителям. Ни в коем случае не ходите на такие встречи в одиночестве.

- Не публикуйте в открытом доступе личные данные: адрес, номера документов, банковских карт, билетов и так далее.

- Не переходите по подозрительным ссылкам, даже если получили их по почте или в сообщении от знакомого пользователя.

- Не скачивайте файлы на подозрительных или ненадёжных сайтах.

Обслуживание клиентов в системах интернет-банкинга

Классический электронный банкинг (E-банкинг) создан для значительного упрощения процесса взаимодействия финансового учреждения с многочисленными клиентами. Высококлассное дистанционное банковское обслуживание положительно сказывается на скорости осуществления различных транзакций. К тому же каждый клиент получает возможность заказывать отчеты и собирать аналитические данные по движению собственных денежных потоков.

Основные услуги онлайн-банкинга:

- Предоставление информации по разнообразным банковским продуктам (депозиты, кредиты, пластиковые карты).

- Внутренние переводы между расчётными счетами клиента в рамках коммерческого банка, в котором они открыты.

- Оплата покупок, различных сервисов и коммунальных услуг, включая автоматические платежи.

- Межбанковские финансовые операции — переводы на счета и со счетов, открытых в других банках.

- Внутренние и внешние переводы, предполагающие конвертирование валют.

- Конвертация денежных средств непосредственно на открытом банковском счете.

- Блокировка, подача заявки на повторный выпуск и разблокировка карт.

- Ограничение лимита использования денежных средств, хранящихся на расчетном счете клиента.

- Проверка баланса и получение доступа к информации относительно выполненных платежных операций.

В зависимости от используемых на этапе разработки платформы программных и технических решений онлайн-банкинг позволяет выполнять пассивные (проверка баланса и истории учетной записи) и активные (заказ на перевод, открытие срочного вклада) операции. Таким образом, электронный банкинг является ключевым элементом банковского дела для выполнения безналичных расчетов, в том числе и на международном уровне.

Пользователь онлайн-банкинга получает доступ к информированию касательно:

- Открытия, управления и закрытия текущих, карточных или кредитных счетов.

- Действующих кредитных договоров и состояния графика выплаты долга.

- Депозитов и начисления процентных платежей.

- Новых услуг и специальных предложений для постоянных клиентов.

Через систему интернет-банкинга любой клиент может заказать по выгодным расценкам различные сервисы и документы, включая электронные выписки по действующим счетам. Информирование происходит непосредственно на сайте путем всплывающих уведомлений или по SMS на указанный клиентом номер телефона.